Nội dung trang

Biểu đồ nến Nhật là gì?

Biểu đồ nến Nhật là một công cụ được sử dụng từ xa xưa do người Nhât dùng để giao dịch gạo và hiện nay được áp dụng rộng rãi trong tất cả các lĩnh vực: Chứng khoán, Forex,…Kết hợp với các chỉ báo giúp các trader nắm bắt được xu hướng cũng như tâm lý thị trường từ đó đưa ra các quyết định đầu tư hợp lý.

Biểu đồ nến Nhật

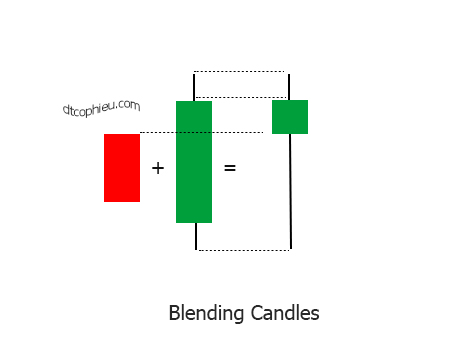

Những dữ liệu thị trường phục vụ việc vẽ đồ thị nến sử dụng cùng loại dữ liệu có sẵn áp dụng cho đồ thị thanh: giá mở cửa, cao nhất, thấp nhất và đóng cửa. Tuy nhiên, thông tin trên đồ thị hình nến nổi bật, dễ diễn giải hơn nhiều.

Chúng trông giống các thanh nến với ngọn bấc. Hình chữ nhật biểu thị độ chênh lệch giữa giá mở cửa và giá đóng cửa trong ngày được gọi là thân nến. Nến tăng(màu xanh) có giá đóng cửa cao hơn giá mở cửa còn nến giảm(màu đỏ) có giá đóng cửa thấp hơn giá mở cửa. Những đường nhỏ phía trên và bên dưới thân nên là ngọn bấc hay bóng mờ, chúng biểu thị cho mức giá cao nhất và thấp nhất ngày.

Mỗi dạng nến khác nhau lại mang ý nghĩa khác nhau. Việc hiểu được những dạng nến căn bản là bước đầu tiên của phân tích đồ thị nến.

Những hình nến cơ bản

Sự kết hợp những thân nến/ ngọn bấc khác nhau sẽ mang những ý nghĩa khác nhau. Sau đây mình sẽ giới thiệu một số dạng nến cơ bản thường gặp và có giá trị dự báo xu hướng.

Nến Marubozu

- Đặc điểm:

– Thể hiện lực mua or bán mạnh

– Thường xuất hiện trong thị trường tăng(giảm) giá mạnh khi lực mua(bán) tăng đột biến.

– Khi 3 cây nến Marubozu liên tiếp xuất hiện, báo hiệu xu hướng lên(xuống) mạnh. - Phân tích:

– Nến Marubozu có thân nến dài và không có bóng nến, điều này cho thấy sự dứt khoát, không do dự của NĐT.

Nến Spinning top

- Đặc điểm:

– Thân nến ngắn, bóng nến dài

– Biểu bị sự trung lập của thị trường

– Không có dấu hiệu đảo chiều. - Phân tích:

-Thân nến ngắn cho thấy sự chênh lệch giữa giá đóng cửa và giá mở cửa là không cao. Bóng nến dài cho thấy sự giằng co, lưỡng lự của thị trường.

Nến Doji

- Đặc điểm:

– Giá đóng cửa và giá mở cửa trùng nhau

– Thể hiện sự do dự của thị trường - Phân tích:

– Doji chân dài. Khi bóng nến trên dài và bóng dưới ngắn cho thấy bên mua chiếm ưu thế trong suốt phiên giao dịch, nhưng vào cuối phiên, bên bán đã cố gắng kéo giá trở về mức giá mở cửa và ngược lại với trường hợp bóng nến dưới dài và bóng nến trên ngắn.

– Doji bia đá: Trong một xu hướng tăng, Doji bia đá xuất hiện cho thấy áp lực của bên bán tăng mạnh khiến giá đóng cửa bị đẩy về mức giá thấp nhất.

– Doji chuồn chuồn: Ngược lại với doji bia đá. Thể hiện áp lực bên mua tăng đột ngột trong một xu hướng giảm.

– Doji sao trời: đây là dạng nến doji khá hiếm gặp, do đó có giá trị sử dụng lớn. Trong 1 xu hướng tăng, doji sao trời xuất hiện và tạo khoảng cách với cây nến liền trước cho thấy sự nhảy vọt về giá. Tuy nhiên, sau đó NĐT lưỡng lự kết quả là mức giá đóng cửa ở giá mở cửa và ngược lại. Khoảng cách nến Doji càng lớn, xác nhận đảo chiều càng cao.

*Lưu ý: Trong các trường hợp, nên theo dõi cây nến tiếp theo ngay sau nến Doji để xác nhận xu hướng đảo chiều.

Nến Hammer and Hanging man

- Đặc điểm:

– Thân nến nhỏ.

– Không có bóng nến trên, bóng dưới dài gấp 2,3 lần thân nến.

Tùy vào việc xuất hiện ở đâu mà nó có tên gọi khác nhau không phụ thuộc vào nến tăng hay giảm. Nếu xuất hiện ở đáy xu hướng giảm thì là nến búa Hammer, nếu xuất hiện ở đỉnh xu hướng tăng thì là nến treo cổ Hanging man. - Phân tích:

– Nến Hammer: Sau khi thị trường giảm mạnh, nến búa xuất hiện chứng tỏ áp lực thắng thế của bên mua. Giá đóng cửa đẩy lên sát giá mở cửa cho thấy NĐT đã mua vào mạnh.

– Nến Hanging man: Ngược lại với nến hammer.

Nến búa ngược( Inverted Hammer) và sao đổi ngôi ( Shooting Star)

- Đặc điểm:

– Có thân nến nhỏ.

– Không có bóng nến dưới, bóng trên dài gấp 2,3 lần thân nến.

Nếu xuất hiện ở đáy xu hướng giảm thì là nến búa ngược( Inverted Hammer), nếu xuất hiện ở đỉnh xu hướng thì là nến sao băng( Shooting Star). - Phân tích:

– Nến búa: Sau một xu hướng giảm giá dài, nến búa xuất hiện cho thấy dấu hiệu tăng giá trở lại nhưng có sự lưỡng lự của NĐT. Lực bán đã kéo giá trở lại gần giá mở cửa. Với việc đường giá tăng đáng kể nói lên lực cầu đang thử thách sức mạnh của thị trường.

– Nến Shooting Star: Ngược lại nến búa.

Dạng nến này chỉ mang tính chất dự đoán chứ không phải xác nhận.

Trên đây là một số dạng nến Nhật cơ bản thường gặp. Ngoài ra sự kết hợp của các nến tạo thành các mô hình đảo chiều giúp NĐT có thể đưa ra các quyết định ra vào hợp lý hơn sẽ được giới thiệu đến ở bài viết Mô hình nến Nhật.