Tìm hiểu quy định về thời gian giao dịch chứng khoán của các sàn chứng khoán. Bao gồm thời gian khớp lệnh liên tục, thời gian khớp lệnh định kỳ và một số vấn đề liên quan khác. Trong bài viết mình cũng sẽ có ví dụ cụ thể để bạn đọc dễ hình dung nhất.

Thời gian giao dịch chứng khoán trong một ngày giao dịch.

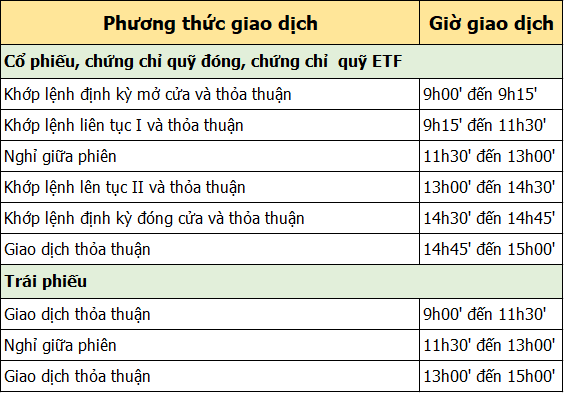

Theo quy định của Luật chứng khoán Việt nam hiện nay, ngày giao dịch mua bán chứng khoán là từ thứ 2 đến thứ 6 hàng tuần, thứ 7 và chủ nhật nghỉ. Trong một ngày, giờ giao dịch chứng khoán sẽ tùy theo quy định của từng sàn. Chúng ta có thể xem bảng dưới đây:

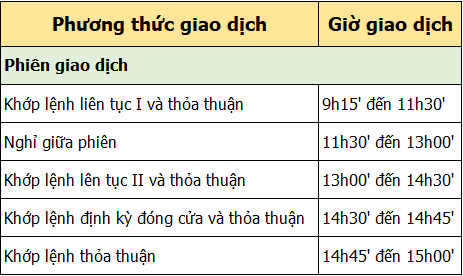

Ảnh: Thời gian giao dịch chứng khoán trong 1 ngày giao dịch ở các sàn HOSE, HNX và UpCom

Phiên khớp lệnh định kỳ.

Phiên khớp lệnh định kỳ là phiên giao dịch mà phương thức khớp lệnh giao dịch dựa trên cơ sở khớp các lệnh mua và lệnh bán ở một thời điểm nhất định. Đến phút cuối cùng của phiên thì lệnh với bắt đầu ghép với nhau. Người mua có thể đặt lệnh bất cứ lúc nào trong suốt 15 phút của phiên, nhưng chỉ khi kết thúc phiên hệ thống mới khớp lệnh. Có 2 loại phiên khớp lệnh định kỳ là phiên khớp lệnh định kỳ mở cửa và phiên khớp lệnh định kỳ đóng cửa.

Phiên khớp lệnh định kỳ mặc dù có thời lượng ít trong tổng thời gian giao dịch chứng khoán (15p mỗi phiên) nhưng nó có vai trò quan trọng. Một trong số đó là xác định giá mở cửa và giá đóng cửa. Sàn HOSE có 2 phiên khớp lệnh định kỳ: mở cửa 15 phút đầu giờ và phiên đóng cửa là 15 phút cuối giờ. Sàn HNX chỉ có phiên khớp lệnh đóng cửa ở 15 phút cuối phiên.

Cơ chế khớp lệnh:

- Khối lượng khớp mua bán là lớn nhất: Khi giá giảm người mua sẽ nhiều lên nhưng người bán sẽ ít đi. Ngược lại khi giá tăng người bán lại nhiều lên nhưng người mua lại ít đi. Phiên khớp lệnh định kỳ được tạo ra để xác định mức giá cân bằng giữa 2 xu hướng trên.

- Cách đặt thứ tự ưu tiên khớp lệnh: Giá là ưu tiên số 1, giá tốt hơn sẽ được ưu tiên trước. Thứ hai là đến thời gian đặt lệnh, đặt cùng 1 giá nhưng đặt sớm hơn sẽ được ưu tiên trước.

- Sự duy nhất một giá: Mỗi phiên định kỳ chỉ khớp 1 mức giá duy nhất. Khách hàng đặt mua hay bán ở các mức giá khác nhau chỉ làm tăng độ ưu tiên như đã nói ở trên.

Ví dụ cụ thể về phiên khớp lệnh định kỳ.

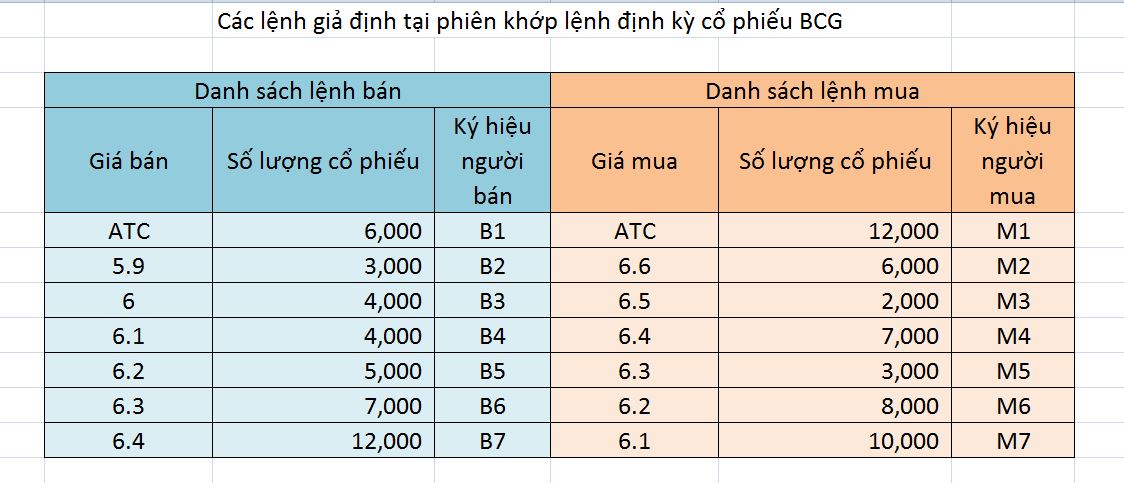

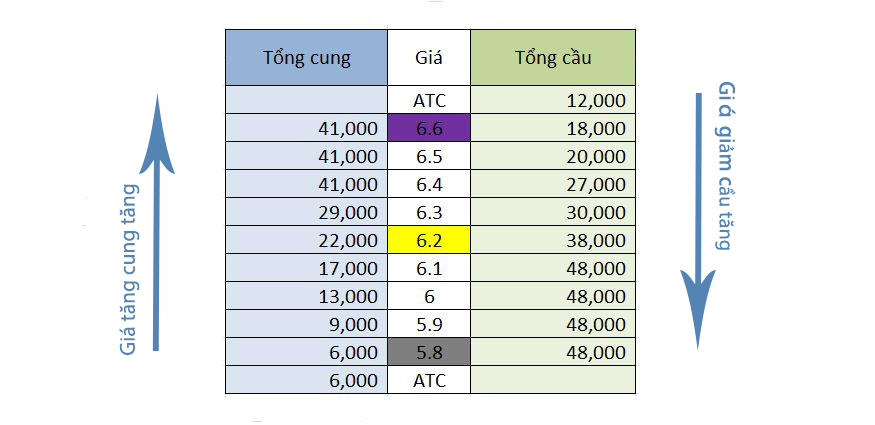

Cổ phiếu BCG (Công ty Cổ phần Bamboo Capital) ngày 22/06/2020 trên sàn HOSE với thời gian giao dịch chứng khoán là phiên khớp lệnh định kỳ đóng cửa.

- Giá tham chiếu: 6.2

- Giá trần: 6.6

- Giá sàn: 5.8

Giá trần, sàn thì ta chỉ cần lấy giá tham chiếu cộng thêm hoặc trừ đi 7%. Xem thêm tại: Giá trần giá sàn và biên độ dao động trong chứng khoán

Ta giả định một bảng mô phỏng các lệnh mua và bán trong phiên khớp lệnh định kỳ như sau:

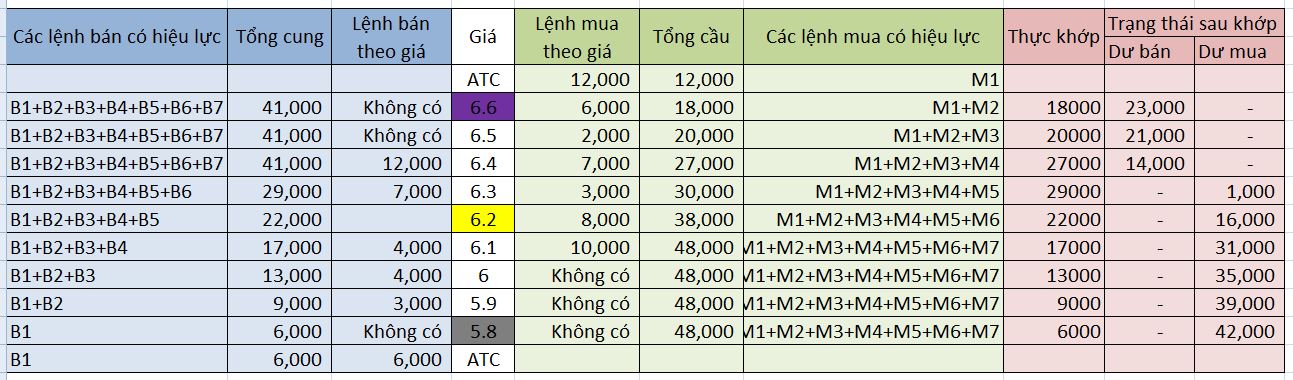

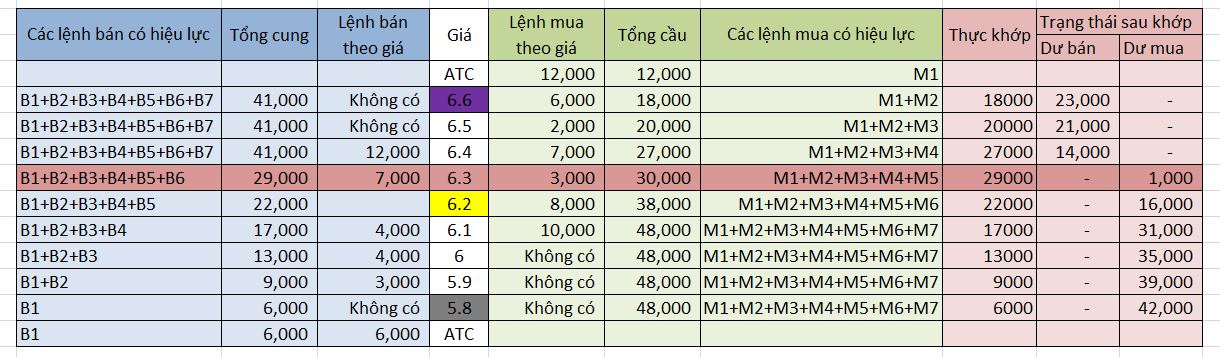

Mình xin nhắc lại rằng nguyên tắc xác định giá khớp lệnh của phiên giao dịch định kỳ là Tổng bán và Tổng mua gặp nhau ở khối lượng lớn nhất.

Khi kết thúc phiên định kỳ, các lệnh mua bán ở trên sẽ được hệ thống của HOSE xử lý như sau:

Các lệnh đặt ở các mức giá gọi là lệnh LO (Limited Order) hay còn gọi là lệnh giới hạn. Gọi là lệnh giới hạn vì khi bạn đặt lệnh mua ở mức giá 6.4 thì đương nhiên ở các mức giá thấp hơn như 6.3; 6.2 hoặc 6.1 thì lệnh này vẫn có hiệu lực. Vì mua càng rẻ càng tốt. Nhưng nếu hệ thống khớp ở giá 6.5 trở lên thì lệnh sẽ tự hủy bỏ và hoàn tiền lại tài khoản của bạn.

Chúng ta để ý thấy có sự cộng dồn các lệnh bán hoặc lệnh mua để tạo thành tổng cung hoặc tổng cầu.

Đối với tổng cung: Người bán đặt lệnh bán ở mức giá X, nhưng nếu thị trường khớp ở mức giá lớn hơn thì càng tốt. Vì bán được giá cao càng tốt nên các lệnh đặt ở mức giá thấp hơn giá khớp sẽ được tính. Hiển hiên như ta thấy ở bảng trên, ở mức giá càng cao thì sẽ được cộng dồn các lệnh bán ở mức giá thấp hơn.

Đối với tổng cầu thì thì ngược lại. Người mua đặt mua ở mức giá Y, nhưng nếu thì thị trường khớp ở mức giá thấp hơn thì các lệnh mua ở giá cao hơn vẫn được tính. Vì thực ra họ đã chấp nhận mua ở mức giá Y rồi thì mua được giá thấp hơn đương nhiên là vẫn được.

Ta thấy thị trường được khớp ở mức giá 6.3 với khối lượng lớn nhất là 29,000 cổ phiếu. Còn dư mua 1000 cổ phiếu sẽ không được khớp do lệnh của người mua đặt sau (ưu tiên về mặt thời gian).

Nhìn vào cột tổng cung và tổng cầu ta cũng có thể thấy được quy luật cung-cầu của thị trường. Khi giá tăng lên thì cung tăng, cầu giảm và khi giá giảm thì cung giảm cầu tăng.

Những lưu ý đặc biệt

1. Ví dụ trên là mô phỏng thị trường đơn giản, mỗi mức giá chỉ có 1 người mua hoặc 1 người bán. Tuy nhiên trên thực tế sẽ gồm rất nhiều lệnh mua bán cho một mức giá. Phần dư mua 1000 cp trong ví dụ trên sẽ bị rớt lại không khớp được. Nguyên nhân là do người mua đặt lệnh sau cùng, nên theo quy tắc ưu tiên về mặt thời gian sẽ không được khớp.

2.Nếu có tới 2 mức giá mà ở đó khối lượng khớp là lớn nhất thì ta xét 2 trường hợp sau:

- Đối với phiên đóng cửa: mức giá được chọn là mức giá trùng hoặc gần nhất với giá khớp lệnh của phiên gần nhất, thường là lệnh cuối cùng trong phiên khớp lệnh liên tục trước đó.

- Đối với phiên mở cửa: mức giá được chọn là là mức giá trùng hoặc gần nhất với giá tham chiếu. Còn nếu trong trường hợp có 2 mức giá gần với giá tham chiếu và có khối lượng bằng nhau thì lại xét đến ưu tiên về thời gian. Mức giá nào có lệnh đặt trước thì sẽ được khớp trước.

3.Lệnh ATO và ATC chỉ thể hiện rằng bạn muốn mua với bất cứ giá nào. Còn trên thực tế thị trường sẽ khớp ở mức giá mà khối lượng cung cầu gặp nhau là lớn nhất. Và đương nhiên người mua hoặc người bán cũng chỉ phải mua hoặc bán ở giá khớp mà thôi. Như ví dụ trên, có 1 lệnh ATC mua 12,000 bất chấp nếu giá có bằng giá sàn 6.6 (6,600VND/cp). Nếu khớp ở giá 6.6 thì số tiền sẽ là 79,200,000. Nhưng do thị trường khớp ở giá 6.3 (6,300VND/cp) nên họ chỉ cần bỏ số tiền là 12,000×6,300=75,600,000.

Phiên khớp lệnh liên tục – Phiên chiếm thời lượng chủ yếu trong tổng thời gian giao dịch chứng khoán của 1 ngày giao dịch.

Phiên khớp lệnh liên tục là quãng thời gian mà thị trường chứng khoán giao dịch bằng phương thức khớp lệnh liên tục. Các lệnh mua và lệnh bán được khớp ngay khi nhập vào hệ thống và thỏa mãn về mức giá giao dịch.

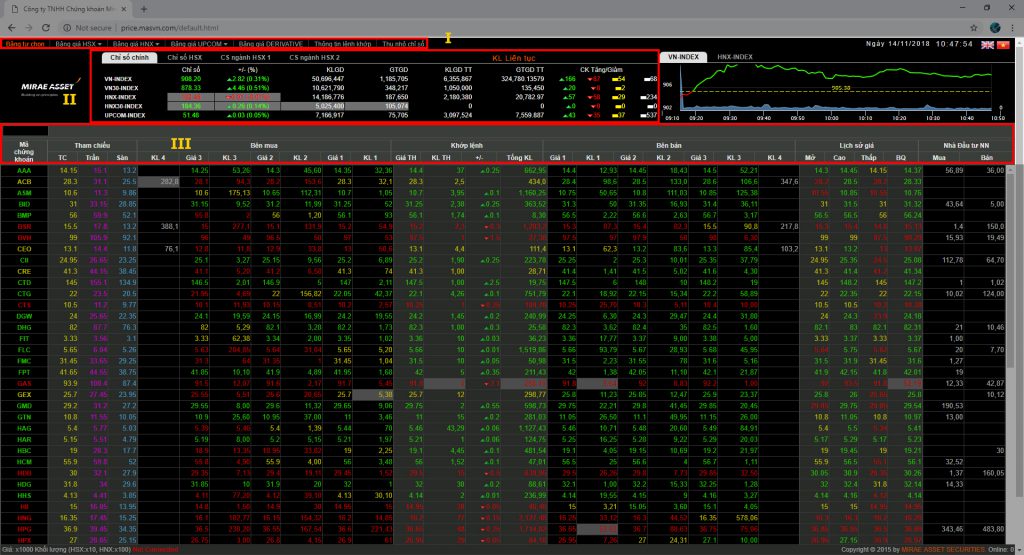

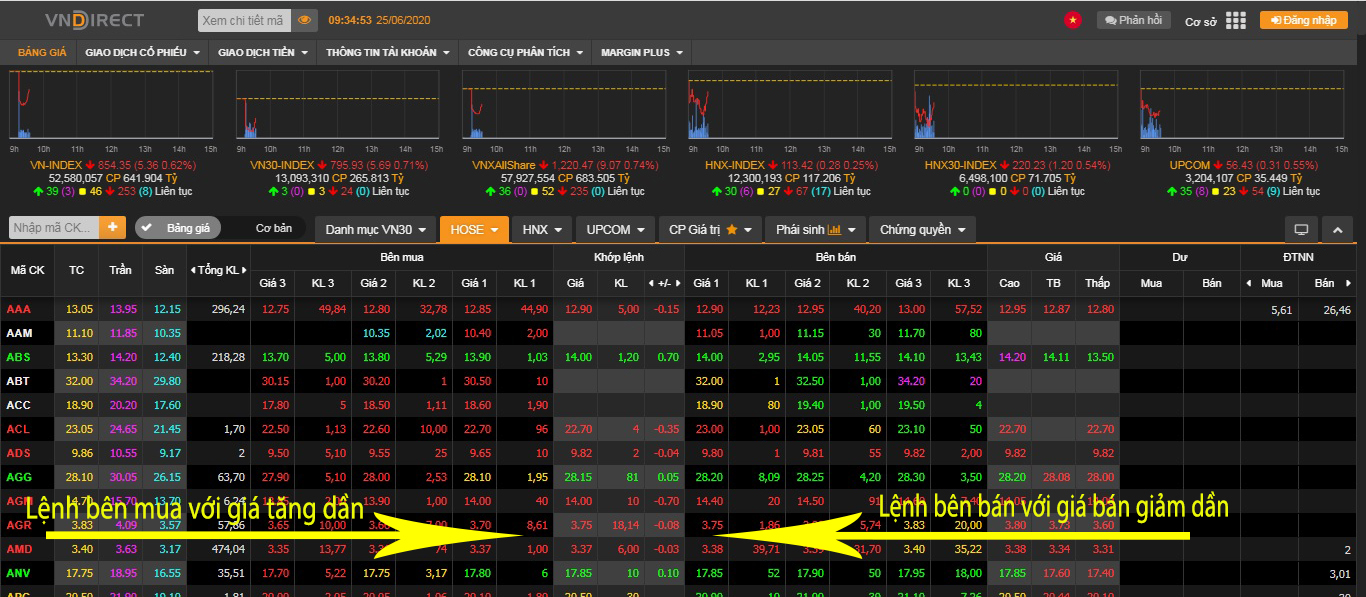

Ảnh: Bảng giá chứng khoán trực tuyến thể hiện bên mua và bên bán

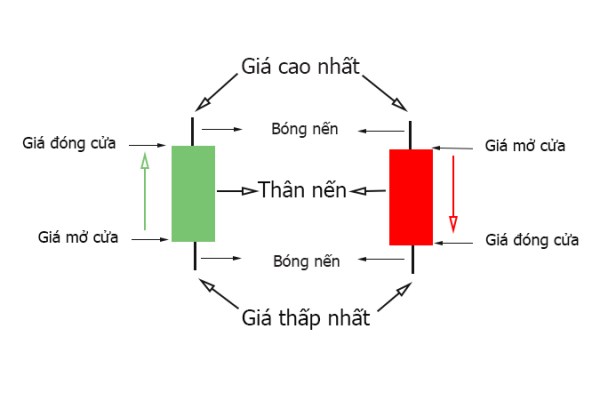

Như trên hình chúng ta sẽ thấy, khu vực bên trái là nơi hiển thị các lệnh đang chờ mua với mức giá tăng dần theo chiều mũi tên, lệnh mua sẽ ưu tiên từ giá cao đến giá thấp. Bên phải bảng giao dịch chứng khoán là khu vực hiển thị các lệnh đang chờ bán, giá bán sẽ ưu tiên từ giá thấp đến giá cao. Khu vực ở giữ là nơi hiển thị các lệnh được khớp.

Nếu có nhà đầu tư nhập lệnh mua với giá trùng với các mức giá của bên bán thì hệ thống sẽ khớp lệnh và hiển thị ở khu vực ở giữa. Tương tự, nếu có người nhập lệnh bán với mức giá trùng với các mức giá của bên đang chào mua thì hệ thống cũng sẽ khớp lệnh và hiện thị ở khu vực ở giữa.

Ưu điểm của hình thức khớp lệnh liên tục là cho phép thị trường giao dịch với tốc độ nhanh và khối lượng lớn. Thêm nữa, nó phản ánh tức thời thông tin của thị trường, giúp nhà đầu tư đưa ra được nhận định chính xác hơn.

Nhược điểm của khớp lệnh liên tục là nó có thể tạo ra sự dao động giá cả lớn trong 1 phiên giao dịch, thị trường dễ bị ảnh hưởng bởi các lệnh giao dịch có khối lượng lớn.

Trên đây là toàn bộ bài viết về Thời gian giao dịch chứng khoán, nếu bạn có thắc mắc gì cần giải đáp thì có thế liên hệ mình hoặc để lại thông tin kèm lời nhắn bên dưới, mình sẽ liên hệ sớm nhất để hỗ trợ.

Bài viết liên quan:

- Các loại lệnh giao dịch chứng khoán

- Cách xem bảng giá chứng khoán.

- Lệnh PLO và Phiên khớp lệnh sau giờ

Có thể bạn muốn đọc:

- Hướng dẫn đầu tư chứng khoán cho người mới từ A-Z

- Nên mở tài khoản chứng khoán ở đâu tốt?

- Những điều kiện và thủ tục mở tài khoản chứng khoán.

- Hệ thống các công ty chứng khoán ở Việt Nam

- Mở tài khoản chứng khoán online có hợp pháp?

jQuery(document).ready(function($) {

$.post(‘https://thuvienchungkhoan.vn/wp-admin/admin-ajax.php’, {action: ‘wpt_view_count’, id: ‘557’});

});