Vốn lưu động (Working Capital) là một thuật ngữ quen thuộc trong kinh doanh, chỉ ra các nguồn lực sẵn có của doanh nghiệp để duy trì các hoạt động được diễn ra bình thường. Cùng Vieclam123tìm hiểu ý nghĩa, cách tính vốn lưu động cũng như những yếu tố tác động đến vốn lưu động trong doanh nghiệp.

Bạn đang xem: Working capital là gì

1. Tìm hiểu về Working Capital

1.1. Working Capital là gì?

Working Capital (vốn lưu động)là một thước đo tài chính thể hiện cho thanh khoản vận hành có sẵn cho một doanh nghiệp, tổ chức hoặc thực thể khác, bao gồm cả cơ quan chính phủ. Cùng với các tài sản cố định như nhà máy và thiết bị, vốn lưu động được coi là một phần của vốn hoạt động.

Bên cạnh các tài sản cố định trong doanh nghiệp như cơ sở vật chất, thiết bị máy móc, doanh nghiệp còn cần vốn lưu động để duy trì các hoạt động kinh doanh, để mua nguyên liệu mới phục vụ sản xuất, để trả lương cho nhân viên, để thanh toán các khoản nợ từ ngân hàng. Nếu không có đủ vốn lưu động, doanh nghiệp không thể vận hành một cách suôn sẻ được, hoạt động sản xuất kinh doanh có thể bị gián đoạn, thậm chí có thể dẫn tới phá sản.

Cụ thể trong quá trình sản xuất kinh doanh, doanh nghiệp có tài sản lưu động sản xuất và tài sản lưu động lưu thông.

Tài sản lưu động sản xuất: bao gồm vật tư được dự trữ để phục vụ cho quá trình sản xuất được diễn ra liên tục như nguyên vật liệu chính, vật liệu phụ, nhiên liệu, phụ tùng thay thế, sản phẩm dở dang, công cụ lao động nhỏ.

Tài sản lưu động lưu thông: bao gồm những sản phẩm hàng hóa chưa tiêu thụ, vốn bằng tiền mặt hoặc vốn trong thanh toán.

=> Tài sản lưu động sản xuất và tài sản lưu động lưu thông trong doanh nghiệp luôn chuyển hóa lẫn nhau, vận động không ngừng để quá trình sản xuất kinh doanh diễn ra liên tục. Để hình thành nên hai loại tài sản này, doanh nghiệp cần phải có một số vốn nhất định để đầu tư vào chúng, số vốn ứng trước ấy được gọi là vốn lưu động ( Working Capital) của doanh nghiệp.

1.2. Sự vận động của vốn lưu động

Quá trình sản xuất kinh doanh của doanh nghiệp diễn ra liên tục nên vốn lưu động cũng vận động liên tục, chuyển hóa từ hình thái này sang hình thái khác, cụ thể:

Giai đoạn 1 (Tiền-hàng): Vốn lưu động được thể hiện dưới dạng tiền được sử dụng để mua các nguyên liệu sản xuất, đối tượng lao động để phục vụ cho hoạt động sản xuất.

Giai đoạn 2 (Hàng-Sản xuất-Sản phẩm): Nguyên liệu đã được mua được sử dụng để sản xuất ra các sản phẩm khác.

Giai đoạn 3 (Sản phẩm -Tiền): Khi doanh nghiệp tiêu thụ sản phẩm đã được tạo ra, doanh nghiệp thu hồi lại tiền.

=> Như vậy, vốn lưu động được chuyển hóa từ hình thái ban đầu là tiền tệ sang hình thái khác là vật tư, nguyên liệu, thành phẩm, sau đó lại trở về trạng thái tiền tệ bạn đầu.

=> Nếu tiền thu được lớn hơn số tiền bỏ ra ban đầu chứng tỏ doanh nghiệp có thể dựa vào hoạt động sản xuất để tiếp tục phát triển. Ngược lại, nếu tiền tiền thu về nhỏ hơn số tiền vốn ban đầu, doanh nghiệp đang chịu thua lỗ và hoạt động sản xuất không hiệu quả.

1.3. Phân loại vốn lưu động

Doanh nghiệp cần nắm được các loại vốn lưu động để có thể sử dụng vốn lưu động hiệu quả. Vốn lưu động có thể được phân loại dựa theo nhưng tiêu chí khác nhau.

* Vốn lưu động được phân loại theo vai trò (3 loại)

Vốn lưu động trước sản xuất: bao gồm nguyên vật liệu chính, nguyên vật liệu phụ, nhiên liệu, động lực, phụ tùng thay thế, công cụ dụng cụ.

Vốn lưu động trong sản xuất: bao gồm các sản phẩm chưa hoàn thiện

Vốn lưu động trong lưu thông: bao gồm các thành phẩm, vốn bằng tiền (hoặc các khoản tương đương tiền như vàng, bạc, đá quý,..) các khoản đầu tư ngắn hạn (như đầu tư ngắn hạn, cho vay chứng khoán,..) các khoản thế chấp, ký cược, các khoản vốn trong thanh toán (các khoản thu từ người mua buôn, mua lẻ,..) các khoản tạm ứng,…

* Vốn lưu động được phân loại theo hình thái biểu hiện (2 loại)

Vốn vật tư, hàng hóa: là vốn được biểu hiện cụ thể bằng nguyên, nhiên vật liệu trước quá trình sản xuất và những thành phẩm đang dở dang.

Vốn bằng tiền: các khoản vốn bằng tiền mặt, tiền gửi ngân hàng, tiền vốn trong thanh toán, các khoản đầu tư chứng khoán dài hạn,..

* Vốn lưu động được phân theo quan hệ sở hữu (2 loại)

Vốn chủ sở hữu: là vốn thuộc quyền sở hữu của doanh nghiệp, doanh nghiệp có toàn quyền sử dụng, chiếm hữu, chi phối và định đoạt chúng.

Các khoản nợ: Vốn vay từ các ngân hàng hay các tổ chức tài chính khác, vốn vay thông qua phát hành trái phiếu, các khoản nợ khách hàng chưa thanh toán. Với vốn lưu động dưới hình thức các khoản nợ, doanh nghiệp chỉ được sử dụng trong một thời gian nhất định.

* Vốn lưu động được phân loại theo nguồn gốc hình thành (5 loại)

Vốn điều lệ: số vốn được hình thành bạn đầu ngay khi thành lập công ty hoặc được bổ sung trong quá trình sản xuất kinh doanh của doanh nghiệp.

Vốn tự bổ sung: Vốn được bổ sung trong quá trình sản xuất kinh doanh do lợi nhuận mà doanh nghiệp tạo ra.

Vốn liên doanh, liên kết: Vốn được hình thành từ vốn góp liên doanh của các bên tham gia (có thể được biểu hiện dưới dạng tiền mặt, hàng hóa, vật tư, tùy theo thỏa thuận của các bên liên doanh)

Vốn đi vay: vốn đi vay từ các ngân hàng hoặc tổ chức tài chính khác

Vốn huy động từ thị trường bằng cách phát hành trái phiếu, cổ phiếu

* Vốn lưu động được phân loại theo thời gian huy động và sử dụng vốn (2 loại)

Vốn lưu động tạm thời: nguồn vốn có tính chất ngắn hạn, chủ yếu là các khoản vay ngân hàng, tổ chức tín dụng để đáp ứng các nhu cầu có tính chất tạm thời về vốn.

Vốn lưu động thường xuyên: là nguồn vốn lao động có tính chất ổn định, phục vụ cho cả quá trình hoạt động sản xuất kinh doanh của doanh nghiệp.

=> Việc xác định được các loại vốn lưu động trong doanh nghiệp giúp quản lý có hiệu quả hơn, phù hợp với điều kiện cụ thể của từng doanh nghiệp.

1.4. Nhân tố ảnh hưởng đến vốn lưu động

Có ba nhân tố ảnh hưởng đến vốn lưu động trong doanh nghiệp, cụ thể:

Nhân tố về mặt cung ứng vật tư: Nơi cung ứng nguyên vật liệu phục vụ cho hoạt động sản xuất của doanh nghiệp, kỳ hạn giao hàng, khối lượng mỗi lần giao hàng và đặc điểm thời vụ của loại vật tư được cung cấp (tính thời vụ có thể ảnh hưởng tới giá cả)

Nhân tố về mặt sản xuất: đặc điểm kỹ thuật và công nghệ sản xuất được doanh nghiệp ứng dụng, mức độ khó của quy trình chế tạo sản phẩm, độ dài của thời gian cần thiết để hoàn thiện sản xuất, trình độ tổ chức sản xuất của doanh nghiệp => ảnh hưởng đến hiệu suất lao động, thời gian của vòng tuần hoàn vốn lưu động.

Nhân tố về mặt thanh toán: khi thanh toán các khoản nợ hay khi thu về lợi nhuận, doanh nghiệp lựa chọn hình thức thanh toán nào, các thủ tục thanh toán phức tạp hay rườm rà.

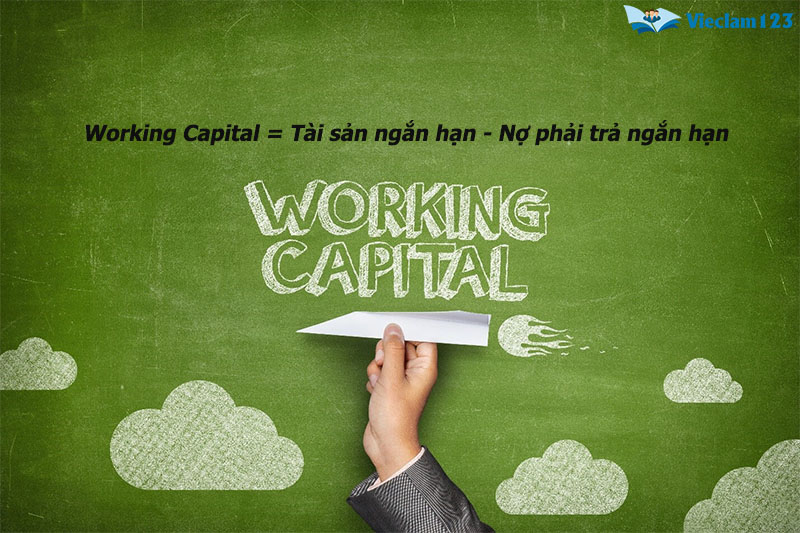

2. Cách tính Working Capital

2.1. Công thức tính Working Capital

Working Capital (vốn lưu động) của một doanh nghiệp được tính bằng công thức sau:

Working Capital = Tài sản ngắn hạn – Nợ phải trả ngắn hạn

Trong đó:

Tài sản ngắn hạn là những tài sản không dưới dạng tiền mặt nhưng doanh nghiệp có thể dễ dàng chuyển đổi thành tiền mặt trong thời gian ngắn hạn (cụ thể là dưới 1 năm). Các tài sản ngắn hạn bao gồm:

Tiền và các khoản tương đương tiền: tiền mặt, tiền ngoại tệ, vàng, kim loại đá quý,..

Xem thêm: Flask Là Gì – Lý Do Nên Dùng Flask

Khoản đầu tư tài chính ngắn hạn: Tiền gửi ngân hàng, trái phiếu,…

Hàng tồn kho: là nguyên liệu sản xuất, thành phẩm, hàng hóa còn tồn đọng trong kho có thể bán đi để thu về tiền mặt phục vụ cho hoạt động tiếp theo của doanh nghiệp.

Khoản thu ngắn hạn: là những khoản tiền doanh nghiệp chưa thu về sau khi đã giao hàng hóa, sản phẩm, các khoản bán chịu cho đại lý, người mua hàng.

Một số tài sản ngắn hạn khác tùy theo hoạt động của từng doanh nghiệp

Nợ phải trả ngắn hạn là những khoản nợ mà doanh nghiệp phải trả trong vòng 1 năm, bao gồm các khoản:

Nợ vay ngắn hạn: các khoản vay ngân hàng trong thời gian ngắn hạn để duy trì hoạt động sản xuất kinh doanh của doanh nghiệp.

Nợ nhà cung cấp: doanh nghiệp phải thanh toán tiền mua nguyên vật liệu cho các nhà cung cấp trong thời gian dưới 1 năm.

Một số khoản nợ ngắn hạn khác tùy theo hoạt động của doanh nghiệp.

2.2. Ý nghĩa của Working Capital

Khi đã có công thức tính Working Capital như trên, chúng ta có thể rút ra được ý nghĩa của vốn lưu động, từ đó thấy được tình hình phát triển của doanh nghiệp.

Doanh nghiệp có thể rơi vào tình trạng vốn lưu động dương hoặc vốn lưu động âm. Cụ thể:

2.2.1. Vốn lưu động dương

Vốn lưu động dương chứng tỏ tài sản ngắn hạn của doanh nghiệp lớn hơn số nợ ngắn hạn mà doanh nghiệp phải trả, dẫn đến vốn lưu động là một con số dương.

Trong trường hợp vốn lưu động dương, các hoạt động của công ty có thể diễn ra hoàn toàn bình thường.

2.2.2. Vốn lưu động âm

Vốn lưu động âm chứng tỏ tài sản ngắn hạn của doanh nghiệp nhỏ hơn số khoản nợ ngắn hạn, từ đó dẫn đến tình trạng vốn lưu động rơi vào con số âm. Nói cách khác, dù có thu về bao nhiêu tiền từ tài sản ngắn hạn thì doanh nghiệp cũng không thể thanh toán được hết các khoản nợ.

Tình trạng vốn lưu động âm có thể khiến công ty, doanh nghiệp gián đoạn quy trình sản xuất, nghiêm trọng hơn có thể dẫn đến phá sản.

2.2.3. Tỷ lệ vốn lưu động

Một công thức khác được sử dụng để tính tỷ lệ vốn lưu động, từ đó biết được doanh nghiệp cần bao nhiêu vốn lưu động để có thể đứng vững trên thị trường. Công thức tính tỷ lệ vốn lưu động:

Tỷ lệ vốn lưu động = Tài sản ngắn hạn / Nợ ngắn hạn phải trả

Ý nghĩa con số:

Nếu tỷ lệ vốn lưu động doanh nghiệp rơi vào nguy cơ phá sản.

Nếu 1 doanh nghiệp hoạt động tương đối ổn định và có thể duy trì hoạt động sản xuất kinh doanh trong tương lai.

Nếu tỷ lệ vốn lưu động >2: Tài sản ngắn hạn của doanh nghiệp đang lớn hơn nhiều lần so với nợ ngắn hạn => Tình hình tài chính của doanh nghiệp rất ổn định, có lợi thế cạnh tranh trên thị trường.

3. Thay đổi vốn lưu động

3.1. Thay đổi vốn lưu động là gì?

Việc thay đổi vốn lưu động là ứng dụng khiến nhiều doanh nghiệp đau đầu nhất bởi đôi khi doanh nghiệp có bán sản phẩm, có được tính là thu về lợi nhuận nhưng thực chất số tiền thu được rơi vào tải sản ngắn hạn và trong nhiều trường hợp các khoản thu này tồn tại trong khoảng thời gian dài hơn 1 năm. Nhiều nhà đầu tư muốn đầu tư vào các doanh nghiệp mà chỉ quan tâm đến lợi nhuận chứ không quan tâm đến vốn lưu động là một rủi ro rất lớn.

Bởi vậy, có một cách tính khác để tính thay đổi vốn lưu động khi nhà đầu tư muốn đầu tư vào doanh nghiệp, đó là:

Thay đổi vốn lưu động = Tiền bán hàng tồn kho + các khoản thu ngắn hạn – tiền trả cho nhà cung cấp ngắn hạn.

=> Cách tính vốn lưu động này phản ánh đúng vòng xoay của tiền trong doanh nghiệp.

3.2. Những yếu tố tác động đến thay đổi vốn lưu động

Một số yếu tố tác động đến sự thay đổi vốn lưu động có thể kể đến như lợi thế cạnh tranh của doanh nghiệp, chu kỳ kinh doanh của doanh nghiệp, tính minh bạch.

Lợi thế cạnh tranh của doanh nghiệp: những doanh nghiệp lớn, có quy mô và công nghệ sản xuất hiện đại sẽ có lợi thế trong việc ký kết hợp đồng, từ đó quá trình tiêu thụ sản phẩm sẽ diễn ra thuận lợi và suôn sẻ hơn.

Chu kỳ kinh doanh của doanh nghiệp: Trong thời gian hoạt động, doanh nghiệp sẽ cần có thời điểm thực hiện các chính sách ưu đãi, giảm giá, chiết khấu cho đại lý để thúc đẩy doanh số. Từ đó mà các khoản thu và tồn khi cũng thay đổi, dẫn đến sự thay đổi vốn lưu động năm đó.

Tính minh bạch: Các thông tin về báo cáo vốn lưu động trong doanh nghiệp cần phải được minh bạch, cụ thể rõ ràng từng khoản. Nếu thông tin không rõ ràng, còn nhiều hạn chế thì có thể là doanh nghiệp đã gian lận. Có thể doanh nghiệp đang rơi vào tình trạng vốn lưu động âm, và muốn nhận sự đầu tư từ những nhà đầu tư khác.

4. Cách quản lý Working Capital

Để có thể quản lý vốn lưu động một cách tốt nhất, đảm bảo các hoạt động của doanh nghiệp diễn ra bình thường, doanh nghiệp có thể thực hiện quản lý Working Capital theo một số cách sau:

Quản lý tiền mặt: tiền mặt là tài sản không sinh lời, vì vậy, doanh nghiệp nên hạn chế giữ số lượng lớn tiền mặt. Doanh nghiệp chỉ nên nắm giữ một khoản vừa đủ để chi trả cho các khoản cần thiết và dự trù các khoản phát sinh.

Quản lý hàng tồn kho: quản lý chính xác lượng hàng tồn kho sẽ giúp doanh nghiệp điều chỉnh được tiến độ sản xuất, tránh được tình trạng sản xuất dư thừa.

Quản lý nợ: hầu hết khách hàng đều muốn kéo dài thời gian thanh toán các khoản nợ cho doanh nghiệp. Chính bởi vậy ngày trước khi hợp tác, doanh nghiệp nên có các chính sách phù hợp để có thể thu về các khoản nợ đúng hạn.

Quản lý Working Capital sẽ được thực hiện dựa trên một số tiêu chí như:

Chu kì chuyển đổi tiền mặt: đây là số ròng của các ngày từ ngày xuất tiền mặt cho nguyên liệu tới khi nhận được thanh toán từ khách hàng. Đây là một công cụ quản lý để doanh nghiệp có thể quản lý được khoản thu và khoản trả, thời gian mà tiền mặt của công ty có thể gắn với các hoạt động sản xuất.

Xem thêm: Tik Tok Là Gì – Những ý Nghĩa Của Tik Tok

Chính sách tín dụng: chính sách tín dụng của doanh nghiệp bao gồm việc mua nguyên liệu và bán thành phẩm bằng tiền mặt hay bằng tins dụng.

Như vậy, trên đây là tất cả những thông tin bạn cần nắm được để trả lời cho câu hỏi “Working Capital là gì?”. Doanh nghiệp cần quản lý tốt vốn lưu động để có thể vận hành hoạt động sản xuất một cách hiệu quả

Chuyên mục: Hỏi Đáp