Mục lục

3. Cơ sở tính thuế của tài sản và nợ phải trả4. Phân biệt tài sản thuế hoãn lại và nợ phải trả thuế hoãn lại5. Một số trường hợp không ghi nhận thuế hoãn lại

Khi các bạn tìm kiếm từ khóa “thuế thu nhập doanh nghiệp hoãn lại” trên công cụ tìm kiếm google, hẳn các bạn sẽ choáng ngợp trong một danh sách hằng ha sa số các bài viết về chủ đề này. Một số là các bài viết tự viết, còn lại đa phần là các bài viết cóp nhặt từ các quy định từ thông tư 200 và VAS 17. Và đương nhiên là các bài viết cóp nhặt này hoàn toàn không mang lại bất kỳ một thông tin hữu ích nào cho người đọc.

Bạn đang xem: Thuế thu nhập hoãn lại là gì

Thực tế mà nói thì các bài viết về chủ đề thuế hoãn lại, đa phần đều rất phức tạp. Và bạn biết điều gì không? Thuế thu nhập doanh nghiệp hoãn lại có thể được viết theo một thứ ngôn ngữ mà mọi người đều có thể hiểu được.

1. Thuế thu nhập hoãn lại là gì?

Thuế thu nhập hoãn lại là một công cụ để điều chỉnh chi phí thuế theo quy định của luật thuế TNDN về chi phí thuế theo các quy định của chuẩn mực kế toán.

2. Thuế thu nhập hoãn lại phát sinh khi nào?

Thuế thu nhập hoãn lại được ghi nhận trên báo cáo tài chính khi có sự khác biệt giữa giá trị ghi sổ của tài sản hoặc nợ phải trả với cơ sở tính thuế của các tài sản hoặc nợ phải trả này (ngoại trừ một số trường hợp – sẽ đề cập bên dưới), và từ các khoản chuyển lỗ thuế và ưu đãi thuế chưa sử dụng.

Khi có sự khác biệt giữa giá trị ghi sổ và cơ sở tính thuế của tài sản hoặc nợ phải trả sẽ làm phát sinh các khoản chênh lệch tạm thời.

Chênh lệch tạm thời = Giá trị ghi sổ của tài sản hoặc nợ phải trả – cơ sở tính thuế của các tài sản hoặc nợ phải trả này.

Việc ghi nhận thuế thu nhập hoãn lại trên báo cáo tài chính sẽ làm phát sinh tài sản thuế hoãn lại hoặc nợ phải trả thuế hoãn lại.

Thuế thu nhập hoãn lại có thể được ghi nhận vào báo cáo kết quả hoạt động kinh doanh như là một khoản chi phí thuế thu nhập doanh nghiệp (hoặc một số chi phí khác có liên quan), được ghi nhận trực tiếp vào vốn chủ sở hữu hoặc, trong trường hợp của chuẩn mực kế toán quốc tế, ghi nhận vào báo cáo thu nhập toàn diện khác.

3. Cơ sở tính thuế của tài sản và nợ phải trả

Như đã trình bày tại mục 2, thuế thu nhập hoãn lại phát sinh khi có sự khác biệt giữa giá trị ghi sổ và cơ sở tính thuế của tài sản và nợ phải trả. Do vậy, một nội dung quan trọng trong kế toán thuế thu nhập hoãn lại nằm ở việc xác định cơ sở tính thuế của tài sản và nợ phải trả.

Cơ sở tính thuế của tài sản là giá trị mà doanh nghiệp sẽ không phải chịu thuế trong tương lai khi doanh nghiệp thu hồi giá trị của tài sản.

Cơ sở tính thuế của nợ phải trả là giá trị mà doanh nghiệp sẽ phải chịu thuế (không được tính vào chi phí) trong tương lai khi doanh nghiệp thanh toán các nghĩa vụ phải trả này.

Sau đây, chúng ta hãy cùng xem xét một số ví dụ để cùng nhau hiểu rõ hơn về việc xác định cơ sở tính thuế của tài sản và nợ phả trả, và từ đó, xác định chênh lệch tạm thời phát sinh từ giao dịch (nếu có).

3.1 Xác định cơ sở tính thuế của tài sản

a) Khoản phải thu thương mại có giá trị ghi sổ là 100. Doanh thu tương ứng của khoản phải thu thương mại đã được tính vào lợi nhuận tính thuế thu nhập (lỗ tính thuế).

Doanh thu phát sinh từ khoản phải thu thương mại đã được tính vào lợi nhuận tính thuế của kỳ hiện tại, do vậy, trong tương lai doanh nghiệp sẽ không phải chịu thuế liên quan tới khoản phải thu thương mại này nữa. Cơ sở tính thuế của khoản phải thu thương mại trên là giá trị không tính vào thu nhập chịu thuế của doanh nghiệp trong tương lai. Trong trường hợp này, cơ sở tính thuế của tài sản có giá trị là 100.

Chênh lệch tạm thời = giá trị ghi sổ của tài sản (100) – cơ sở tính thuế của tài sản (100) = 0

Giao dịch này không tạo ra chênh lệch tạm thời và do vậy, đây không phải là một giao dịch làm phát sinh thuế thu nhập hoãn lại.

b) Doanh nghiệp nắm giữ một trái phiếu có thời hạn 5 năm nhằm mục đích nắm giữ và nhận lãi từ trái phiếu. Số tiền mà doanh nghiệp phải bỏ ra tại thời điểm ban đầu là 1.000 đồng. Mức lãi suất trái phiếu là 10%/năm tính trên số dư nợ gốc (1.000 đồng) và trái phiếu được thanh toán một lần tại thời điểm đến hạn. Doanh nghiệp kế toán trái phiếu trên theo mô hình giá gốc.

Theo quy định của luật thuế TNDN, doanh nghiệp chỉ phải nộp thuế khi doanh nghiệp thực tế nhận tiền từ trái phiếu này khi đến hạn. Đồng thời, thuế TNDN chỉ tính trên giá trị lợi nhuận mà doanh nghiệp nhận được, trong trường hợp này là 500 đồng tiền lãi.

Việc xác định cơ sở tính thuế của tài sản và chênh lệch tạm thời nếu có trong trường hợp này như sau:

Năm 1:

Giá trị ghi sổ của khoản đầu tư: 1.100 đồng

Giá trị không phải chịu thuế trong tương lai: 1.000 đồng (do thuế chỉ đánh trên 100 đồng tiền lãi)

Do vậy, cơ sở tính thuế của tài sản trong trường hợp này là 1.000 đồng.

Chênh lệch tạm thời = giá trị ghi sổ (1.100) – cơ sở tính thuế (1.000) = 100 đồng

Do vậy, trường hợp này có phát sinh thuế thu nhập hoãn lại.

Năm 2:

Việc xác định tương tự với năm 1

Giá trị ghi sổ của khoản đầu tư: 1.200 đồng

Giá trị không phải chịu thuế trong tương lai: 1.000 đồng (do chỉ đánh thuế trên 200 đồng tiền lãi)

Cơ sở tính thuế của tài sản là 1.000 đồng.

Chênh lệch tạm thời = giá trị ghi sổ (1.200) – cơ sở tính thuế (1.000) = 200 đồng

Trường hợp này có phát sinh thuế hoãn lại.

Từ năm 3 đến năm 5

Việc xác định cơ sở tính thuế của tài sản và chênh lệch tạm thời được xác định tương tự.

c) Một khoản cổ tức phải thu từ một công ty con có giá trị ghi sổ là 100. Khoản cổ tức này không phải chịu thuế thu nhập doanh nghiệp.

Giá trị mà doanh nghiệp không phải chịu thuế trong tương lai là 100 (do khoản cổ tức này không chịu thuế), Do vậy, cơ sở tính thuế của khoản phải thu cổ tức này là 100, bằng với giá trị ghi sổ. Không có chênh lệch tạm thời phát sinh trong trường hợp này và do vậy, giao dịch này không làm phát sinh thuế thu nhập hoãn lại.

3.2 Xác định cơ sở tính thuế của nợ phải trả

a) Nợ phải trả ngắn hạn có khoản mục “chi phí phải trả” về chi phí trích trước lương nghỉ phép với giá trị ghi sổ là 100. Chi phí phải trả tương ứng được khấu trừ cho mục đích tính thuế thu nhập trên cơ sở thực chi.

Trong tương lai, khi doanh nghiệp thanh toán khoản chi phí phải trả này, phần giá trị được tính vào chi phí thuế TNDN là 100 đồng. Phần giá trị mà doanh nghiệp phải chịu thuế (không được tính vào chi phí) trong tương lai là 0 đồng (do toàn bộ 100 đồng đều được tính là chi phí thuế). Do vậy, cơ sở tính thuế của khoản nợ phải trả này là 0 đồng.

Chênh lệch tạm thời = giá trị ghi sổ của nợ phải trả (100) – cơ sở tính thuế (0) = 100 đồng.

Trường hợp này có phát sinh thuế thu nhập hoãn lại.

b) Nợ phải trả ngắn hạn có khoản “chi phí phải trả” về tiền điện, nước, điện thoại có giá trị ghi sổ là 100. Chi phí phải trả này đã được khấu trừ cho mục đích tính thuế thu nhập tại năm hiện hành.

Xem thêm: 23 6 Là Cung Gì – Cung Cự Giải Sinh Ngày 23 Tháng 6

Trong tương lai, giá trị mà doanh nghiệp phải chịu thuế (không được tính vào chi phí thuế TNDN) là 100 đồng, do giá trị này đã được tính vào chi phí tại thời điểm hiện tại.

Cơ sở tính thuế của khoản nợ phải trả này là 100 đồng, bằng với giá trị ghi sổ. Do vậy, trường hợp này không làm phát sinh chênh lệch tạm thời.

c) Nợ phải trả ngắn hạn có khoản “tiền phạt phải trả” với giá trị ghi sổ là 100. Tiền phạt không được khấu trừ cho mục đích tính thuế thu nhập.

Trong tương lai, giá trị mà doanh nghiệp phải chịu thuế (không được tính vào chi phí thuế) là 100 đồng, do số tiền này không được khấu trừ cho mục đích tính thuế thu nhập.

Cơ sở tính thuế của khoản nợ phải trả trên là 100 đồng, bằng với giá trị ghi sổ. Do vậy, trường hợp này không làm phát sinh chênh lệch tạm thời.

d) Một khoản đi vay phải trả có giá trị ghi sổ là 100. Việc thanh toán khoản vay này không có ảnh hưởng đến thuế thu nhập.

Do việc thanh toán khoản vay trên không ảnh hưởng đến thuế thu nhập, giá trị mà doanh nghiệp được phép tính vào chi phí từ việc thanh toán khoản vay trên là 0 đồng. Do vậy, giá trị mà doanh nghiệp phải chịu thuế (không được tính vào chi phí thuế) là 100 đồng.

Cơ sở tính thuế của khoản vay trên là 100 đồng.

Chênh lệch tạm thời = giá trị ghi sổ (100) – cơ sở tính thuế (100) = 0.

Trường hợp này không làm phát sinh thuế thu nhập hoãn lại.

3.3 Cơ sở tính thuế của các khoản mục không được ghi nhận trên báo cáo tình hình tài chính

Khi một khoản mục ngay cả khi không được ghi nhận vào báo cáo tình hình tài chính mà được phản ánh ngay vào báo cáo lãi lỗ trong kỳ cũng có thể làm phát sinh thuế thu nhập hoãn lại.

Trong trường hợp này, giá trị ghi sổ của khoản mục trên được coi bằng 0 và cơ sở tính thuế được xác định như đã trình bày tại mục 3.1 và 3.2.

Hãy cùng xem xét ví dụ sau:

Một khoản chi phí mua sắm công cụ, dụng cụ có giá trị 100 đồng đã được ghi nhận ngay là chi phí khi xác định lợi nhuận kế toán của kỳ khi khoản chi phí mua sắm công cụ, dụng cụ này phát sinh nhưng chỉ được coi là một khoản khấu trừ khi xác định lợi nhuận tính thuế thu nhập (lỗ tính thuế) của các kỳ sau đó.

Giá trị ghi sổ của khoản mục: 0 đồng (do toàn bộ đã được ghi nhận vào chi phí kế toán)

Giá trị không phải chịu thuế trong tương lai: 100 đồng chính là cơ sở tính thuế của khoản mục này.

Chênh lệch tạm thời = giá trị ghi sổ (0) – cơ sở tính thuế (100) = – 100 đồng.

Do vậy, trường hợp này có phát sinh thuế thu nhập hoãn lại.

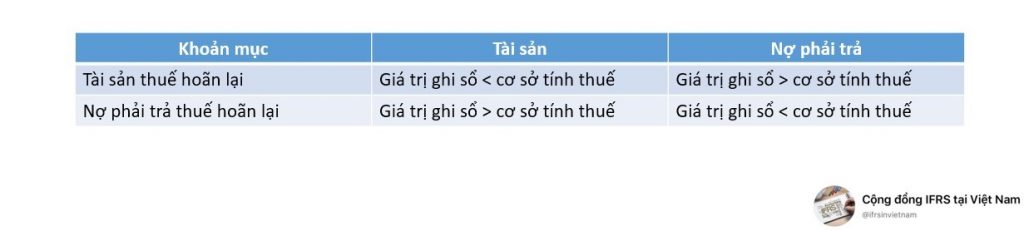

4. Phân biệt tài sản thuế hoãn lại và nợ phải trả thuế hoãn lại

Việc phân biệt tài sản thuế hoãn lại và nợ phải trả thuế hoãn lại được thực hiện như thế nào?

Tài sản thuế hoãn lại phát sinh nếu trong tương lai, doanh nghiệp được giảm số thuế phải nộp so với lợi nhuận kế toán khi doanh nghiệp thu hồi lợi ích của tài sản hoặc thanh toán nợ phải trả.

Tài sản thuế hoãn lại phát sinh từ các khoản chênh lệch tạm thời được khấu trừ, các khoản lỗ thuế và ưu đãi thuế chưa sử dụng.

Nợ phải trả thuế hoãn lại phát sinh khi trong tương lai, doanh nghiệp phải tăng số thuế phải nộp so với lợi nhuận kế toán khi doanh nghiệp thu hồi lợi ích của tài sản hoặc thanh toán nợ phải trả.

Nợ phải trả thuế hoãn lại phát sinh từ các khoản chênh lệch tạm thời chịu thuế.

Việc xác định tài sản thuế hoãn lại hoặc nợ phải trả thuế hoãn lại có thể được tóm tắt như sau:

Một số ví dụ phân biệt giữa tài sản thuế hoãn lại và nợ phải trả thuế hoãn lại áp dụng quy tắc trên:

4.1 Ví dụ 1

Một tài sản có nguyên giá 1.000 được khấu hao cho mục đích kế toán là 10 năm và cho mục đích thuế là 5 năm. Thuế suất thuế TNDN: 20%

Năm 1:

Giá trị còn lại cho mục đích kế toán (giá trị ghi sổ): 900

Giá trị còn lại cho mục đích thuế: 800. Đây cũng chính là cơ sở tính thuế của tài sản trên

Do giá trị ghi sổ > cơ sở tính thuế nên làm phát sinh nợ phải trả thuế hoãn lại.

Nợ phải trả thuế hoãn lại = 100 (chênh lệch tạm thời) * 20% (thuế suất) = 20

Bút toán hạch toán:

Nợ chi phí thuế TNDN hoãn lại: 20

Có Thuế TNDN hoãn lại phải trả: 20

Năm 2:

Giá trị ghi sổ: 800

Cơ sở tính thuế: 600

Chênh lệch tạm thời: 200

Nợ phải trả thuế hoãn lại = 200 * 20% = 40

Giá trị đã ghi nhận trong năm 1: 20

Giá trị ghi nhận bổ sung trong năm 2: 20

Bút toán hạch toán:

Nợ chi phí thuế TNDN hoãn lại: 20

Có thuế TNDN hoãn lại phải trả: 20

4.2 Ví dụ 2

Một khoản mục doanh thu chưa thực hiện được ghi nhận trên báo cáo tình hình tài chính với giá trị 1.000 đồng, tuy nhiên đã được tính vào lợi nhuận tính thuế của kỳ hiện hành.

Giá trị ghi sổ của nợ phải trả: 1.000

Cơ sở tính thuế của nợ phải trả: 0

Chênh lệch tạm thời: 1.000

Do giá trị ghi sổ của nợ phải trả > cơ sở tính thuế của nợ phải trả nên làm phát sinh tài sản thuế thu nhập hoãn lại.

Giá trị tài sản thuế thu nhập hoãn lại = 1.000 (chênh lệch tạm thời) * 20% (thuế suất) = 200 đồng.

Bút toán hạch toán:

Nợ tài sản thuế TNDN hoãn lại: 200

Có Chi phí thuế TNDN hoãn lại: 200

5. Một số trường hợp không ghi nhận thuế hoãn lại

5.1 Việc ghi nhận phụ thuộc vào lợi nhuận tính thuế trong tương lai

Việc ghi nhận tài sản thuế hoãn lại chỉ được thực hiện khi doanh nghiệp ước tính trong tương lai sẽ có lợi nhuận tính thuế để có thể sử dụng chênh lệch tạm thời được khấu trừ, các khoản chuyển lỗ thuế và ưu đãi thuế chưa sử dụng.

5.2 Chênh lệch tạm thời phát sinh từ ghi nhận ban đầu của tài sản và nợ phải trả

Doanh nghiệp không ghi nhận thuế thu nhập hoãn lại phát sinh từ việc ghi nhận ban đầu của tài sản và nợ phải trả trong một giao dịch mà:

không phải là một giao dịch hợp nhất kinh doanh; vàtại thời điểm diễn ra giao dịch, không ảnh hưởng tới cả lợi nhuận kế toán và lợi nhuận tính thuế TNDN.

Ví dụ:

Một doanh nghiệp dự định sử dụng một tài sản với nguyên giá 1.000 trong 5 năm, tài sản không có giá trị thanh lý ước tính. Thuế suất thuế TNDN 20%. Chi phí khấu hao của tài sản này không được tính là chi phí được trừ theo quy định của luật thuế TNDN. Khi thực hiện thanh lý tài sản, bất kỳ một khoản lãi lỗ nào phát sinh cũng không ảnh hưởng tới lợi chuận tính thuế hoặc chi phí tính thuế của doanh nghiệp.

Doanh nghiệp xác định một số thông tin sau tại thời điểm mua tài sản:

Giá trị ghi sổ của tài sản: 1.000Cơ sở tính thuế của tài sản: 0 (là giá trị mà doanh nghiệp sẽ không phải chịu thuế trong tương lai do toàn bộ chi phí không được tính vào chi phí thuế TNDN)Chênh lệch tạm thời: 1.000Do giá trị ghi sổ > cơ sở tính thuế của tài sản nên sẽ làm phát sinh nợ phải trả thuế thu nhập hoãn lại

Tuy nhiên, doanh nghiệp trên cũng xác định thêm một số thông tin như sau:

Giao dịch mua tài sản này không phải là một giao dịch hợp nhất kinh doanh;Tại thời điểm phát sinh, giao dịch này không ảnh hưởng tới lợi nhuận kế toán của doanh nghiệp mà chỉ ảnh hưởng tới báo cáo tình hình tài chính: tăng tài sản đồng thời tăng nợ phải trả nhà cung cấp hoặc giảm tiền;Tại thời điểm phát sinh, giao dịch này không ảnh hưởng tới lợi nhuận tính thuế của doanh nghiệp. Do toàn bộ chi phí từ việc sử dụng tài sản, cũng như lãi lỗ từ việc thanh lý tài sản không ảnh hưởng tới chi phí và lợi nhuận tính thuế của doanh nghiệp.

Xem thêm: Malaria Là Gì – Sốt Rét ở Việt Nam

Từ các thông tin trên, doanh nghiệp không ghi nhận thuế thu nhập hoãn lại phát sinh từ giao dịch này, mặc dù giao dịch trên có phát sinh chênh lệch tạm thời.

Chuyên mục: Hỏi Đáp