Định nghĩa

SPV là một đơn vị trung gian phát hành trong việc tạo ra các chứng khoán được đảm bảo bằng cầm cố, thẻ tín dụng và tiền vay mua ô tô, hợp đồng thuê mua hay các tài sản chính khác. Một SPV có thể là một công ty, một định chế ủy thác, liên doanh, hay công ty trách nhiệm hữu hạn. SPV thường được thiết lập như đơn vị ủy thác. SPV có quyền sở hữu hợp pháp các tài sản được chuyển từ bên xuất phát khoản cho vay, và có quan hệ ngang bằng với đơn vị xuất phát khoản cho vay hay tổ chức tài trợ. Điều này đồng nghĩa là các tài sản được giữ bởi SPV được miễn các trái quyền của chủ nợ, nếu tổ chức tài trợ lập hồ sơ xin phá sản.

Bạn đang xem: Spe là gì

Ở Canada, các SPV thường được thành lập dưới dạng tổ chức từ thiện (charitable trust), trong khi đó ở Mỹ thường là công ty trách nhiệm hữu hạn. Ở châu Âu, mô hình tổ chức SPV điển hình nhất là một công ty trách nhiệm hữu hạn theo luật trong nước hoặc nước ngoài, có chủ là các tổ chức từ thiện.

Tóm tắt lại, SPV là những công ty “sân sau” được thành lập để thực hiện một nhiệm vụ nào đó, thường là giúp làm “đẹp” báo cáo tài chính của công ty mẹ.

Các ứng dụng thông dụng của SPV

Gọi vốn đầu tư:

SPV có thể được dùng để gọi vốn cho một dự án mới mà không làm ảnh hưởng tới nguồn vốn của công ty mẹ (i.e. làm tăng vốn vay hoặc pha loãng (dilute) cổ phiếu của các cổ đông hiện hữu). Công ty mẹ (main corporation/sponsoring firm) sẽ đóng góp một phần vốn, số vốn còn lại đến từ các nhà đầu tư bên ngoài. Việc này giúp các nhà đầu tư bên ngoài chỉ cần đầu tư vào dự án cụ thể thay vì vào công ty thực hiện dự án này. Cấu trúc SPV này thường xuyên được tận dụng để gọi vốn cho những dự án xây dựng cơ sở hạ tầng:

Công ty mẹ thành lập SPV để bán tài sản trên bảng cân đối kế toán sang cho SPV và huy động vốn thông qua SPV.SPV huy động vốn để mua tài sản bằng hình thức tài trợ nợ vay (debt financing – thường là trái phiếu) từ nhà đầu tư độc lập.SPV này thực hiện một giao dịch “vòng quanh” (circular) gồm 3 giao dịch mua bán tài sản giữa 3 bên: SPV, công ty mẹ, và một ngân hàng đầu tư. Cuối cùng thì SPV vẫn giữ được vốn, còn công ty mẹ vẫn giữ tài sản. Cụ thể: SPV chuyền tiền về cho công ty mẹ và sau đó là ngân hàng đầu tư (investment bank). Tài sản thì được luân chuyển ngược lại, từ công ty mẹ sang SPV, tiếp đến là ngân hàng đầu tư và sau cùng là công ty thành lập; và cuối cùng là cấn trừ lẫn nhau.Trong giai đoạn SPV nắm giữ tài sản, lượng chứng khoán phát hành sẽ được bảo đảm bởi tài sản này (collateral). Nhà đầu tư sẽ đánh giá chất lượng tín dụng của tài sản thế chấp này thay vì công ty mẹ. Bằng cách này, một công ty với xếp hạng tín dụng thấp (e.g non-investment grade) có thể giảm thiểu được chi phí vốn. Chứng khoán hóa (Securitization):

SPV thường được sử dụng để chứng khoán hóa các khoản vay và khoản phải thu của công ty mẹ. Một ví dụ điển hình là ở thị trường nợ thế chấp dưới chuẩn ở Mỹ, khi các ngân hàng gom các khoản vay thế chấp mua nhà, phát hành chứng khoán được bảo đảm bằng các khoản vay này (ABS/MBS) và đưa chúng vào thị trường.

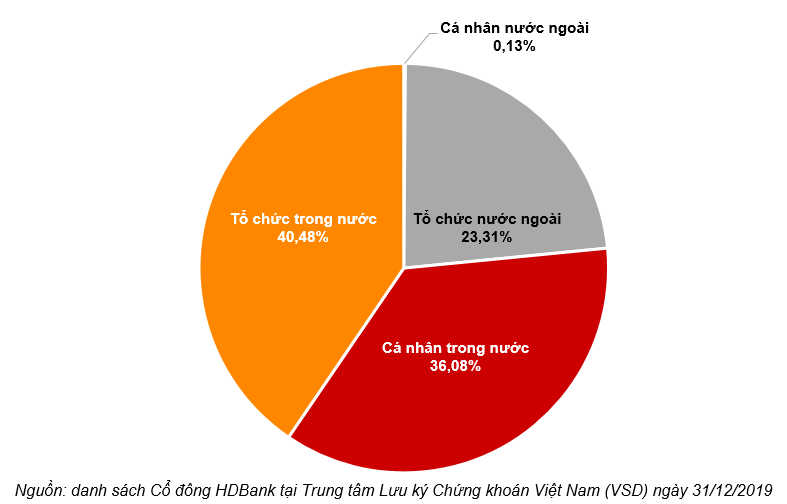

Biểu đồ trên thể hiện cấu trúc của SPV trong hoạt động CKH.

SPV mua tài sản/ khoản nợ của công ty mẹ, sau đó gom chúng thành các kênh (tranches) với mức đánh giá tín dụng khác nhau và được bán (dưới hình thức chứng khoán – ABS) tùy theo khẩu vị rủi ro của từng nhà đầu tư.

Bán/Chuyển nhượng tài sản

Đối với loại tài sản thuộc dạng không thể chuyển nhượng (non-transferable assets), bằng cách cho SPV sở hữu một tài sản riêng lẻ, công ty có thể bán đứt luôn SPV thay vì bán trực tiếp tài sản đó.

Phân bổ rủi ro

SPV có thể được sử dụng để tách biệt rủi ro tài chính của một dự án ra khỏi công ty mẹ, đồng thời giúp cho dự án này tránh bị ảnh hưởng bởi rủi ro phá sản của công ty mẹ (bankruptcy remoteness), vì 2 công ty là 2 pháp nhân tách biệt (distinct legal entities).

Xem thêm: Prototype Là Gì – định Nghĩa, Ví Dụ, Giải Thích

Sau cuộc khủng hoảng tài chính 2008 thì việc tách biệt này gặp nhiều khó khăn do các phán quyết tòa án cho rằng cần có báo cáo hợp nhất (consolidated report – cộng gộp cả công ty mẹ và SPV) để đảm bảo tính minh bạch.

Tái cấu trúc vốn

SPV có thể được sử dụng để thay đổi tỉ lệ vốn của công ty mẹ, nhằm:

điều khiển các chỉ số tài chính và hệ số đòn bẩy theo chiều hướng hấp dẫn hơn đối với nhà đầu tư; thỏa mãn các điều kiện pháp lý (e.g qui định về tỷ lệ vốn – hiệp ước Basel II, Tier 1);giấu các khoản lỗ và vay nợ (như trường hợp Enron năm 2004).

Lợi ích từ SPV

Tách biệt rủi ro giữa công ty mẹ và SPV:Bằng cách đưa tài sản hoặc nợ ra khỏi bảng cân đối tài chính, doanh nghiệp có thể “trốn nợ” vì chủ nợ không thể thu giữ tài sản của một công ty khác (SPV).Bằng cách tách một dự án có rủi ro cao vào SPV, doanh nghiệp tạo cho các nhà đầu tư cơ hội sở hữu một phần rủi ro cụ thể của doanh nghiệp bằng cách mua cổ phần của SPV.

2. Tăng vốn đầu tư

Công ty mẹ có thể tăng vốn đầu tư thông qua SPV với chi phí vốn thấp hơn chi phí gọi vốn trực tiếp nhờ sự tách biệt về đánh giá tín dụng.

3. Vượt qua các rào cản luật pháp:

Ví dụ: luật chống FDI vào một số ngành công nghiệp lớn trong nước. (Case study: Vishal-TPG)SPV có thể được thành lập tự do ở nước ngoài, và tất nhiên là gồm cả những nước có hệ thống luật pháp “dễ tính” hơn và cả các tax havens. (Case study: Vietjet Air – VJA)

Rủi ro từ SPV

Cấu trúc phức tạp: Sự phức tạp của vấn đề chứng khoán hóa có thể khiến doanh nghiệp không thể theo dõi và kiểm soát rủi ro liên quan.Rủi ro uy tín: Uy tín của doanh nghiệp thành lập có thể bị ảnh hưởng nếu SPV hoạt động tồi, chẳng hạn như nhà đầu tư vào doanh nghiệp hay bên cung cấp tín dụng quay lưng. Vì vậy, thông thường doanh nghiệp sẽ khó mà bỏ rơi SPV trong trường hợp gặp khó khăn.Rủi ro bị suy diễn: SPV hoạt động kém có thể thu hút sự chú ý của giới đầu tư và họ có thể cho rằng chất lượng bảng cân đối của doanh nghiệp cũng không sáng sủa.Rủi ro từ định giá theo thị trường (mark to market): Doanh nghiệp có thể nắm cổ phần trong SPV, và trong các giai đoạn khó khăn, việc bán các tài sản với định giá thấp có thể ảnh hưởng đến các tài sản liên quan đến bảng cân đối kế toán của doanh nghiệp.

Xem thêm: Retention Rate Là Gì – Chỉ Số Khủng đối Với Doanh Nghiệp

Rủi ro pháp lý: Các quy định pháp lý đối với SPV tỏ ra dễ thở và đây cũng là một trong những động lực để doanh nghiệp thành lập SPV. Tuy nhiên, chính điều này lại tạo ra rủi ro gián tiếp lên doanh nghiệp.

Tham khảo: PwC. gockiemtoan

Chuyên mục: Hỏi Đáp