Bạn đang có một số tiền “nhàn rỗi” muốn đầu tư? Hay bạn muốn gửi tiết kiệm hàng tháng để dành khi cần. Giải pháp an toàn nhất cho bạn là mở sổ tiết kiệm tại ngân hàng, không chỉ giúp bạn tích lũy được tiền mà còn sinh lãi. Bạn vẫn quan ngại về thủ tục, lãi suất, kỳ hạn và cách tất toán như thế nào? Sau đây, Timo sẽ chia sẻ 7 điều cần biết khi làm sổ tiết kiệm giúp bạn gửi tiền đúng cách, hiệu quả.

Bạn đang xem: Sổ tiết kiệm là gì

Sống thông minh hơn, chất hơn với Timo. Đăng ký đi chờ chi!

Sổ tiết kiệm là gì?

Khi gửi tiết kiệm hàng tháng tại ngân hàng, khách hàng sẽ cấp cho khách hàng một cuốn sổ gọi là sổ tiết kiệm. Sổ tiết kiệm chính là minh chứng thể hiện số tiền mà bạn đã gửi tại ngân hàng, mức lãi suất được áp dụng và số tiền lãi mà bạn được hưởng.

Tại sao bạn cần phải làm sổ tiết kiệm?

Hiểu đơn giản là bạn mang tiền đến ngân hàng mà bạn tin tưởng để gửi. Sau đó, ngân hàng cấp cho bạn quyển sổ chứng nhận đã giữ khoản tiền đó của bạn đi kèm với mức lãi suất cụ thể. Có rất nhiều lý do bạn nên làm sổ tiết kiệm:

Bạn luôn có khoản tiết kiệm hàng tháng trích từ lương Bạn muốn tiết kiệm tiền cho con cái đi họcBạn đang có số tiền “nhàn rỗi” và muốn đầu tư an toànBạn đang tích góp, tiết kiệm hàng tháng để “xây dựng tổ ấm”…

Với những lý do trên, bạn có lẽ đã suy nghĩ ngay tới việc mở một cuốn sổ tiết kiệm cho riêng mình rồi phải không? Với những khách hàng lần đầu, sẽ có rất nhiều thắc mắc như cách mở sổ, thủ tục như thế nào, lãi suất ra sao,… Đừng lo lắng, Timo sẽ chia sẻ với bạn ngay cách gửi tiết kiệm hàng tháng ngân hàng.

Các hình thức mở sổ tiết kiệm mới nhất 2021

Cho đến nay, gửi tiết kiệm hàng tháng vẫn là cách đầu tư an toàn, ít rủi ro được nhiều người lựa chọn. Có rất nhiều phương thức mở sổ tiết kiệm khác nhau được ngân hàng áp dụng để hỗ trợ tốt nhất cho nhu cầu của khách hàng. Để hiểu rõ hơn về các hình thức gửi tiết kiệm cũng như những ưu điểm của nó, các bạn có thể tham khảo những thông tin bên dưới:

Phân loại số tiết kiệm theo hình thức gửi tiền

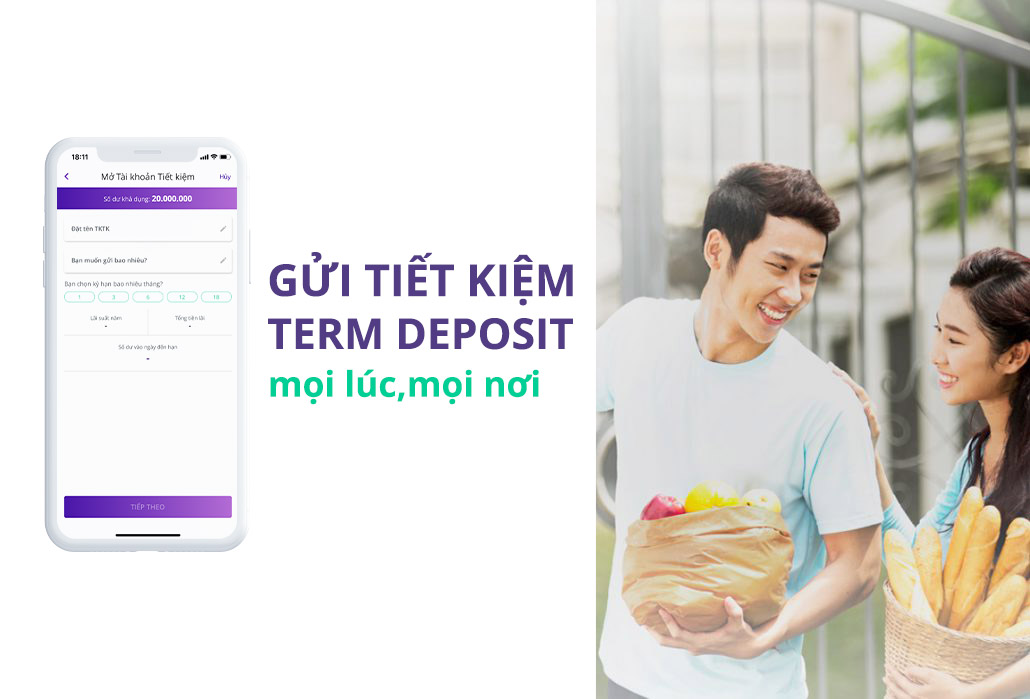

Tại quầy: Khách hàng sẽ trực tiếp tới ngân hàng để gửi tiết kiệm và nhận lại một cuốn sổ tiết kiệm liệt kê đầy đủ các thông tin về số tiền, lãi suất và kỳ hạn gửi.Online: Từ lâu các ngân hàng đã cho ra đời các dịch vụ gửi tiết kiệm trực tuyến. Với hình thức này, khách hàng chỉ cần thực hiện các thao tác đơn giản qua InteBanking của các ngân hàng vào bất kỳ thời điểm nào trong ngày. Chỉ cần một thao tác đơn giản, người gửi dễ dàng chuyển những khoản tiền nhàn rỗi từ tài khoản thanh toán sang tài khoản tiết kiệm.

Ngoài ra, hiện nay một số ngân hàng còn chi trả lãi suất tiết kiệm online cao hơn so với tại quầy cùng nhiều chính sách ưu đãi về phí và dịch vụ tiện ích.

Phân loại sổ tiết kiệm theo kỳ hạn

Gửi tiết kiệm có kỳ hạn: Đây là hình thức gửi tiền tiết kiệm phổ biến hiện nay. Khi gửi tiền tiết kiệm có kỳ hạn tại ngân hàng, người gửi phải lựa chọn và cam kết thời hạn gửi tiền tại ngân hàng. Thông thường, khách hàng có thể chọn gửi tiết kiệm hàng tháng hoặc nhiều tháng, thời gian đáo hạn của các khoản tiền gửi có kỳ hạn khoảng từ 1 tháng đến 24 tháng tùy vào nhu cầu của khách hàng. Trong thời gian này, trường hợp người gửi rút tiền trước kỳ hạn thì mức lãi suất sẽ được tính như gửi không kỳ hạn. Nếu đến thời gian đáo hạn mà khách hàng có nhu cầu tiếp tục gửi tại ngân hàng, khoản tiền lãi sẽ được nhập gốc và tính lãi cho các kỳ gửi tiếp theo.

Lãi suất gửi tiết kiệm tại các ngân hàng 2021

Lãi suất tiền gửi tiết kiệm VND dành cho khách hàng tại 17 ngân hàng được cập nhật mới nhất. Hai loại lãi suất cho 2 hình thức gửi tiết kiệm này có đôi chút khác nhau.

Chú thích:

Màu xanh lá cây là lãi suất %/năm cao nhất trong kỳ hạn gửi tiết kiệmMàu đỏ là lãi suất %/năm thấp nhất trong kỳ hạn gửi tiết kiệm

Các thông tin bạn cần biết khi mở sổ tiết kiệm

Thủ tục mở sổ tiết kiệm cần những gì?

Mở sổ tiết kiệm trực tiếp tại ngân hàng và mở sổ tiết kiệm online là 2 hình thức phổ biến hiện nay. Thủ tục của 2 hình thức này tương đối đơn giản, nhanh chóng.

Đối với hình thức mở sổ trực tiếp tại quầy, bạn sẽ được giao dịch viên hướng dẫn điền vào form đăng ký. Sau đó, nhân viên sẽ nhận số tiền bạn muốn gửi và tiến hành in sổ, đóng dấu cho bạn.Đối với hình thức mở sổ online thì thao tác cực kỳ đơn giản, chỉ mất vài phút là xong. Bạn chỉ cần thực hiện thao tác trích tiền từ tài khoản thanh toán sang tài khoản tiết kiệm trên các ứng dụng, dịch vụ trực tuyến của ngân hàng. Đây cũng là ưu điểm của việc gửi tiết kiệm online so với gửi tại quầy.

Xem thêm: Rehabilitation Là Gì – Rehabilitation/phục Hồi Chức Năng

Cách tính lãi suất tiết kiệm 2021

Có 2 cách tính lãi suất tương tự nhau:

Tiền lãi = Số tiền gửi x Lãi suất (% năm) x (Số ngày gửi/360)Tiền lãi = Số tiền gửi x Lãi suất (% năm)/12 x Số tháng gửi

Thời hạn gửi tiết kiệm hiện nay có 3 kỳ hạn cơ bản gồm:

Ngắn hạn (1-3 tháng)Trung hạn (4-12 tháng) Dài hạn (từ 1 năm trở lên)

Gửi kỳ hạn càng dài (đến tối đa 2 – 3 năm) thì lãi suất càng cao. Kỳ hạn quá dài thì lãi suất sẽ linh động giảm dần để hạn chế rủi ro cho ngân hàng. Giả sử chị có 100,000,000 VNĐ, đem gửi tiết kiệm. – Với kỳ hạn 1 năm, lãi suất 7.5 % lãnh cuối kỳ thì số tiền lãi chị sẽ nhận được là: 100.000.000 x 0.075/12 x 12 = 7.500.000 VNĐ – Với kỳ hạn 9 tháng, lãi suất 7 % lãnh cuối kỳ thì tiền lãi chị nhận được sẽ là: 100.000.000 x 0.07 x 270/360 = 5.250.000 VNĐ – Với kỳ hạn 3 tháng, lãi suất 4.5% lãnh cuối kỳ thì số tiền lãi chị nhận được là: 100.000.000 x 0.045 x 90/360 = 1.125.000 VNĐ Hình thức trả lãi của hầu hết sản phẩm tiết kiệm thường là trả lãi cuối kỳ, khi tài khoản tới ngày đáo hạn. Ngoài ra cũng có phương thức trả lãi định kỳ cho những khách hàng chỉ có nhu cầu muốn nhận tiền lãi để chi tiêu sinh hoạt. Timo gợi ý bạn một cách để giải quyết được bài toán trên như sau, chia số tiền tiết kiệm ra làm 3 phần: – Phần 1: để dành đầu tư cho con cái học sau này thì đem gửi dài hạn, hưởng lãi suất cao. – Phần 2: dành cho nhu cầu sắm sửa đồ đạc, trang bị nội thất, thiết bị công nghệ trong gia đình, đồ dùng đắt tiền thì gửi trung hạn 6 tháng. – Phần 3: là các khoản tiền nhỏ chưa cần dùng đến hoặc cần cho việc khẩn cấp thì có thể gửi ngắn hạn.

Ngày đáo hạn và tất toán sổ tiết kiệm là gì?

Mỗi tài khoản tiết kiệm đều có ngày đáo hạn hay dễ hiểu hơn là ngày hết hạn cố định được quy định. Đến ngày này, bạn có thể đến ngân hàng thực hiện tất toán để nhận lại toàn bộ cả tiền gốc và lãi. Ngày đáo hạn là ngày cuối cùng của tài khoản tiết kiệm được tính kể từ ngày bắt đầu làm sổ tiết kiệm tại ngân hàng.

Có được rút tiền tiết kiệm trước kỳ hạn không?

Khách hàng hoàn toàn có thể rút toàn bộ số tiền tiết kiệm trước ngày đáo hạn bất cứ lúc nào. Lưu ý. nếu rút trước hạn, toàn bộ số tiên của tài khoản tiết kiệm đó sẽ không được nhận lãi suất tiết kiệm cố định mà chỉ được hưởng lãi suất không kỳ hạn. Trừ trường hợp đặc biệt, bạn đã thế chấp tài khoản tiết kiệm để vay tiền thì bạn phải thanh toán khoản vay trước rồi mới có thể rút tiền tiết kiệm.

Nên mở sổ tiết kiệm có kỳ hạn hay không kỳ hạn?

Có 2 hình thức gửi tiết kiệm ngân hàng phổ biến:

Gửi tiền tiết kiệm có kỳ hạn: là hình thức mở sổ tiết kiệm có cam kết thời gian rút về với mức lãi suất cố định

Làm sổ tiết kiệm trực tuyến tại ngân hàng số Timo

Như vậy, gửi tiết kiệm ngân hàng là một hình thức đầu tư bạn hoàn toàn có thể an tâm. Bạn cần xác định nhu cầu của mình trước để chọn hình thức gửi trở nên hiệu quả. Nếu thu nhập chưa ổn định thì tốt nhất bạn nên chọn hình thức gửi tiền tiết kiệm có kỳ hạn ngắn hoặc không kỳ hạn, để phòng trường hợp khẩn cấp có thể tất toán sớm hơn.

Xem thêm: Obtain Là Gì

Tại Timo, chỉ cần vài thao tác đơn giản trên ứng dụng điện thoại bạn hoàn toàn có thể gửi tiền tiết kiệm ngay lập tức. Hãy cùng Timo sử dụng nguồn tiền của mình thật thông minh! Sống thông minh hơn, chất hơn với Timo. Đăng ký đi chờ chi! Mọi chi tiết vui lòng liên hệ qua tổng đài miễn cước phí 1800 6788.

Chuyên mục: Hỏi Đáp