Trượt giá (Slippage) xảy ra khi một lệnh của bạn đặt ở một mức giá nhưng cuối cùng lại khớp ở một mức giá khác. Ví dụ bạn mua EUR/USD và đặt stop loss ở mức 1.1100 nhưng cuối cùng lệnh của bạn lại khớp ở mức giá 1.1090, bạn bị thiệt hại thêm 10 pip ngoài mong muốn.

Bạn đang xem: Slippage là gì

Trượt giá sự xuất hiện phổ biến trong giao dịch forex nhưng có rất nhiều người hiểu lầm về hiện tượng này. Hiểu biết về trượt giá trong forex sẽ giúp các nhà giao dịch giảm thiểu các trượt giá tiêu cực đồng thời tối đa hóa trượt giá tích cực. Những khái niệm trong bài viết dưới đây sẽ cung cấp thông tin về cơ chế trượt giá trong forex, cũng như cách nhà giao dịch làm sao để tránh bị trượt giá?

Trượt giá (Slippage) là gì?

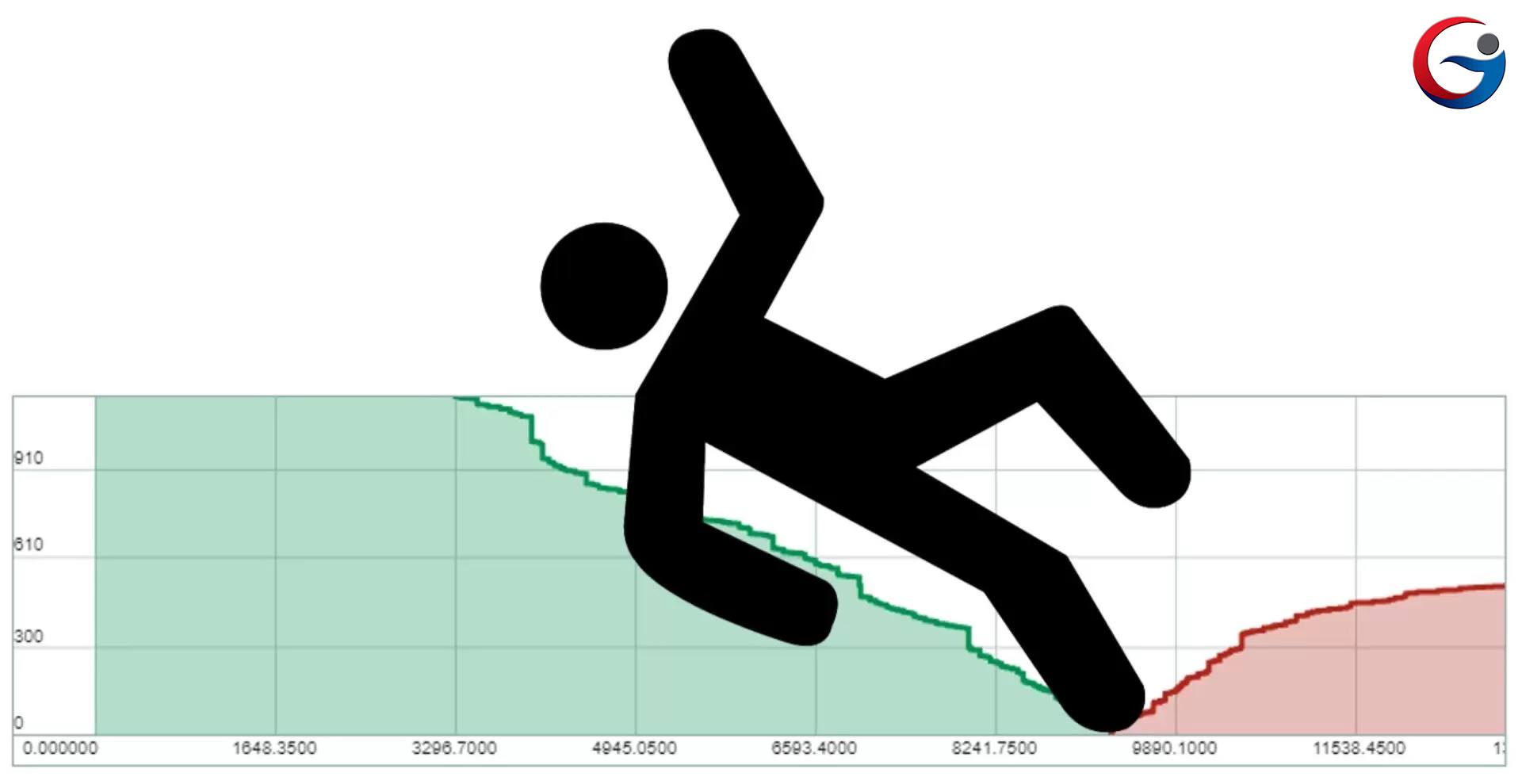

Trượt giá là một khoảng cách giữa giá phải trả và giá thực tế, còn được gọi là khoảng gap, khoảng gap lớn nhất ta thường thấy đó là xuất hiện đầu tuần, ta thường gọi nó là trượt giá – slippage.

Hiện tượng trượt giá thường hình thành khi thị trường có biến động giá mạnh, thiếu thanh khoản. Thời điểm cuối tuần, thông thường sẽ có những biến động chính trị bất ngờ xảy ra vào cuối tuần. Làm cho thị trường ngay khi mở cửa sáng thứ 2, thị trường thiếu thanh khoản cộng với áp lực từ tin tức quá lớn đã hình thành khoảng gap này.

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Việc trượt giá này có thể có lợi cũng có hại, nếu trượt giá theo hướng có lợi cho lệnh của trader thì nó sẽ lời rất lớn, ngược lại có thể bị cháy tài khoản.

Có hàng ngàn trader trên thế giới gặp phải những trường hợp như trên. Và chắc chắn nó sẽ diễn ra thường xuyên hơn nữa khi các bất ổn chính trị đang gia tăng ngày một nhiều trong những năm trở lại đây.

Sự ảnh hưởng của trượt giá không loại trừ một ai, không chỉ ảnh hưởng đến trader, các broker cũng chịu thiệt hại nặng nề.

Thông thường, slippage thường xảy ra trên thị trường chứng khoán, rất hiếm khi xảy ra trên thị trường ngoại hối. Do đó có rất nhiều nhà điều hành thị trường áp dụng chính sách không có trượt giá dành cho thị trường ngoại hối, điều này dẫn đến cho các nhà kinh doanh ngoại hối độ an toàn cao hơn trong quá trình giao dịch.

Trượt giá có lợi

Chẳng hạn khi bạn muốn mua cặp tỉ giá GBP/USD ở 1.3210 nhưng lại bị trượt xuống kích hoạt lệnh mua ở 1.3205 thấp hơn 5 Pip so với dự định mua của bạn), đó gọi là trượt giá có lợi.

Trượt giá bất lợi

Là khi bạn muốn mua cặp tỉ giá GBP/USD ở 1.3210 nhưng lại bị trượt lên kích hoạt lệnh mua ở 1.3225 (thấp hơn 15 Pip so với dự định mua của bạn), đó gọi là trượt giá bất lợi.

Xét cho cùng khi lệnh giao dịch của bạn được đưa ra ở một mức giá định trước nhưng lại khớp ở mức khác thì gọi là trượt giá.

Điều Gì Gây Ra Trượt Giá?

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Vậy tại sao trượt giá lại xảy ra? Chúng ta hãy cùng nhắc lại khái niệm cơ bản sau: Thị trường là nơi người mua và người bán trao đổi, mua bán hàng hóa và dịch vụ.

Đối với mỗi người mua tại một mức giá và khối lượng cụ thể, sẽ phải có một lượng người bán với mức giá và khối lượng tương đương.

Sự mất cân bằng trong khối lượng mua bán của hai bên sẽ khiến giá tăng lên hoặc giảm xuống.

Hãy giả định rằng bạn đang cố gắng mua 1 lot EUR/USD tại 1.3050, nhưng lại không có đủ người (hoặc không có ai) sẵn sàng bán Euro của họ tại mức giá này, và lệnh của bạn sẽ phải nhắm tới mức giá tốt nhất có thể tiếp theo (Ví dụ: 1.3060). Trong trường hợp này, lệnh của bạn đã bị trượt giá một cách bất lợi.

Vẫn là ví dụ trên, nhưng lần này hãy giả định rằng đang có rất nhiều người muốn bán Euro vào thời điểm bạn đặt lệnh mua.

Có thể sẽ có những người bán sẵn sàng bán với mức giá thấp hơn mức giá bạn đặt lệnh, và trong trường hợp đó, lệnh của bạn trượt giá một cách có lợi.

Tại sao trượt giá lại quan trọng?

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Trượt giá quan trọng bởi vì nó có thể khiến bạn khớp lệnh ở một mức giá bất lợi/ không công bằng.

Tiếp tục quay lại ví dụ trên, anh em đã đồng ý mua EUR/USD ở mức giá 1.05320. Giả sử sau khi báo giá, mức giá thị trường hiện tại đã giảm xuống 1.0310, tức chúng ta có thể mua với mức giá tốt hơn (10 points).

Tuy nhiên, đời không như là mơ! Do anh em đã đồng ý mua với mức giá 20 trước đó nên broker vẫn khớp lệnh ở mức giá này, họ dễ dàng có được lợi nhuận là 10 points trong khi bạn chưa gì đã phải chịu lỗ. Và đặc biệt là chúng ta KHÔNG THỂ phát hiện được điều này.

Trong trường hợp ngược lại, ví dụ tỷ giá lên mức 40, anh em sẽ vẫn phải mua ở mức giá (đã trượt) rất bất lợi này.

Có nên giao dịch với sàn trượt giá hay không?

Bạn không thể phòng tránh được slippage cũng như bạn không thể biết chắc những sự kiện chính trị trên thế giới xảy ra như thến nào, ví dụ như Trump sẽ phát biểu ra sao, chỉ trích hay ủng hộ ai.

Xem thêm: Pipeline Là Gì – Xin Cho Hỏi Từ Pipeline Có Nghĩa Là Gì

Tuy nhiên, bạn có thể giảm thiểu rủi ro thấp nhất có thể và đó cũng là cách duy nhất để bảo vệ bạn khi giao dịch trong thời gian giá thị trường chuyển động khi có tin tức hoặc biến động mạnh, nguy cơ trượt giá cao hơn so với điều kiện bình thường, bằng cách là hạn chế giao dịch qua tuần và thường xuyên theo dõi lịch kinh tế.

Như đã nói, bạn có thể sẽ gặp trường hợp trượt giá tích cực lẫn tiêu cực. Việc trượt giá này có thể có lợi cũng có hại, nếu trượt giá theo hướng có lợi cho lệnh của trader thì nó sẽ lời rất lớn, ngược lại có thể bị thua lỗ rất lớn.

Ví dụ, giả sử bạn đang có lệnh bán 10 lot vàng ở mức giá 1290$. Để bảo vệ tài khoản của mình, bạn dự kiến sẽ cài một lệnh stop loss tại 1300$ để dừng lỗ. Tuy nhiên giả sử lúc đó có biến động rất mạnh, giá trị của vàng đã đi lên, và lên rất mạnh trong khoảng thời gian rất ngắn.

Và thay vì lệnh vàng của bạn bị hit stop loss tại 1300$ thì do trượt giá, giá trị bạn bị cắt lệnh sẽ có thể lên đến cao hơn 1330$ rất nhiều, chẳng hạn như 1310$, 1320$ hay thậm chí còn hơn thế nữa, đó chính là sự trượt giá có hại.

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Tương tự ngược lại cho trượt giá có lợi, bạn đang có lệnh bán 10 lot vàng ở mức giá 1290$, và điểm chốt lời dự kiến của bạn sẽ là 1270$.

Tuy nhiên giả sử lúc đó có biến động rất mạnh, giá trị của vàng đã đi xuống như dự đoán, và xuống rất mạnh trong khoảng thời gian rất ngắn.

Và thay vì lệnh vàng của bạn sẽ chốt lời tại 1270$ như dự kiến, thì do trượt giá, giá trị bạn bị cắt lệnh sẽ có thể thấp hơn giá trị bạn cài chốt lời 1270$ rất nhiều, chẳng hạn như 1260$, 1250$ hay thậm chí còn thấp hơn thế nữa, đó chính là sự trượt giá có lợi.

Làm sao để tránh bị trượt giá?

Giao dịch với thị trường có động biến động thấp và tính thanh khoản cao.

Giao dịch trên các thị trường có độ biến động thấp và thanh khoản cao có thể hạn chế khả năng trượt giá của bạn. Điều này là do độ biến động thấp nên xu hướng giá ít có thể thay đổi thanh chóng, và tính thanh khoản cao nên có nhiều người tham gia vào thị trường – khả năng cao hơn cho việc đáp ứng được mức giá yêu cầu của bạn.

Tương tự, bạn cũng có thể giảm thiểu khả năng bị trượt giá bằng cách chỉ giao dịch vào những khung giờ thị trường sôi động, có nhiều thanh khoản nhất. Ở những thời điểm này, có nhiều khả năng giao dịch của bạn sẽ được thực hiện nhanh chóng và ở đúng mức giá bạn yêu cầu.

Ngược lại, trượt giá xảy ra nhiều hơn nếu bạn giao dịch ở các thời điểm ví dụ như khi thị trường đóng cửa. Điều này là do khi thị trường mở cửa trở lại, giá có thể nhanh chóng thay đổi vì tin tức được thông báo diễn ra trong lúc thị trường đóng cửa

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Đảm bảo Dừng lỗ luôn có cho mọi giao dịch của bạn.

Khi trượt giá tiêu cực xảy ra, bạn không thể biết được cú trượt đó sẽ đẩy giá đi xa đến mức nào. Đó là lý do bạn cần phải có lệnh Dừng lỗ cho mọi giao dịch.

Giữ cho khoản lỗ của bạn được cắt ở mức cho phép tốt hơn nhiều so với việc liều lĩnh để nó trượt dài chỉ bởi vì trượt giá xảy ra.

Chọn broker uy tín và phù hợp

Như tôi đã nói ở trên, trượt giá có thể là tiêu cực hoặc tích cực.

Nếu thị trường di chuyển có lợi cho bạn, và cho ra một mức giá tốt (trượt giá tích cực), thị một broker uy tính seẽ thực với mức giá tốt đó.

Ngược lại, nếu là trượt giá tiêu cực, và ở một mức độ chấp nhận được, broker sẽ từ chối giao dịch và yêu cầu thực hiện lại.

Ngoài ra một broker có tốc độ khớp lệnh nhanh cũng sẽ hạn chế được trượt giá.

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Cặp tiền nào ít trượt giá nhất?

Trong điều kiện thị trường bình thường, các cặp tiền tiện có tính thanh khoản cao hơn sẽ ít bị trượt giá như EUR/USD và USD/JPY.

Trượt giá (Slippage) là gì? Làm sao để tránh bị trượt giá?

Mặc dù, khi thị trường biến động, như trường hợp trước và sau khi có tin tức quan trọng được công bố, thì những cặp tiền thanh khoản tốt vẫn dễ bị trượt giá. Các sự kiện tin tức kinh tế có thể làm tăng biến động trên thị trường, hãy chuẩn bị tinh thần và phương án quản lý rủi ro trước các biến động này.

Xem thêm: Bản Vẽ Hoàn Công Tiếng Anh Là Gì, Nghĩa Của Từ As

Kết Luận

Trên là những điều về trượt giá và cách tránh trượt giá, hy vọng các bạn có được những sự lựa chọn của riêng mình.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức Trading cũng như thông tin mới nhất từ các sàn forex nhé!

Chuyên mục: Hỏi Đáp