Hiểu thêm về rủi ro của các ngân hàng tại Việt Nam

Cách đây 3 năm, mẹ và cô của mình có hỏi là nên gửi tiền ở ngân hàng nào. Có ngân hàng lãi suất tiền gửi cao hơn các ngân hàng khác, mẹ và cô mình rất phân vân? Mẹ mình hỏi có phải ngân hàng quy mô càng lớn thì càng an toàn hơn không? Và lãi suất tiền gửi có phụ thuộc mức rủi ro của ngân hàng hay không?

Lúc sinh viên rảnh rỗi, mình có đăng ký thi CFA và mượn tiền mẹ để thi, mà giờ này đã pass CFA Exam từ lâu mà nói với mẹ là không biết thì hơi khó coi. Vậy là mình tra cứu và trong phạm vi bài viết này, mình sẽ tóm những khái niệm về rủi ro ngân hàng trong phạm vi hiểu biết của mình. Haha học thi CFA chả liên quan gì nhiều về phân tích rủi ro ngân hàng đâu!!!

1. Basel Accord là gì2. Các chỉ số cơ bản xem xét rủi ro của ngân hàng3. Thế nào là rủi ro và đo lường ra sao? Value at Risk (VaR)4. Có phải lãi suất huy động tiền gửi của ngân hàng càng cao thì càng rủi ro

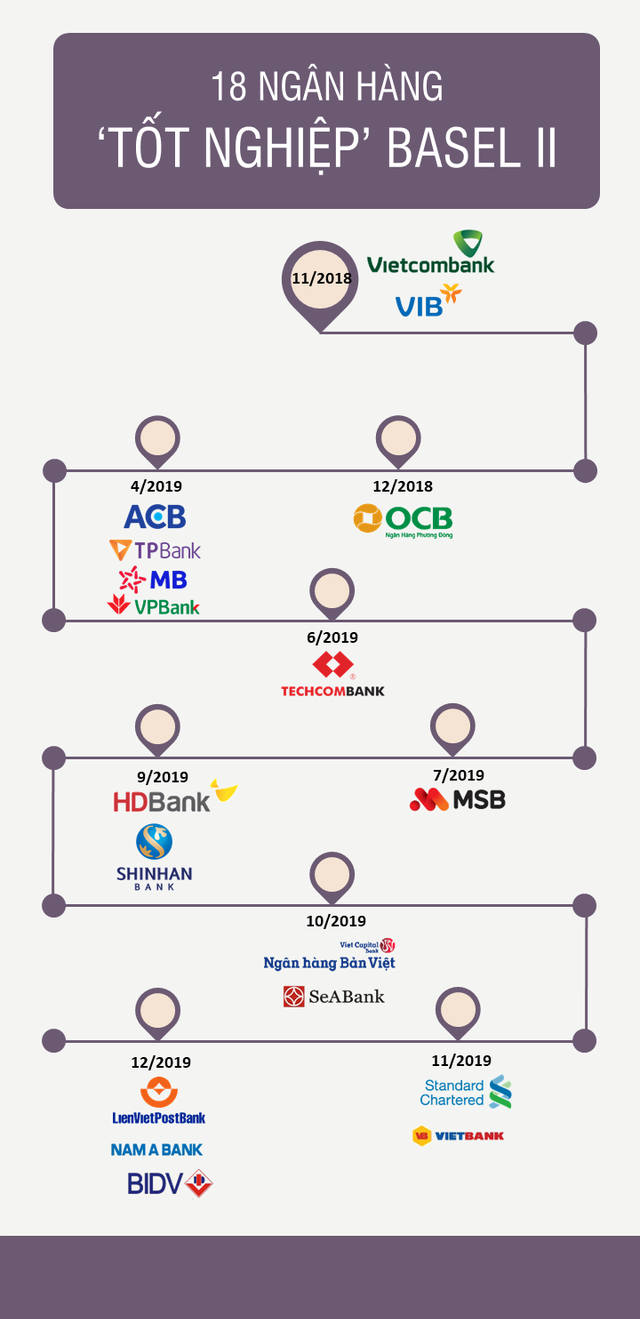

1. Basel Agreement: Basel Accord là gì? Trong bối cảnh khủng hoảng kinh tế 2008 tại Mỹ, các ngân hàng cho vay các khoản nợ dưới chuẩn đảm bảo bằng bất động sản rủi ro. Khi người dân phá sản, các ngân hàng mất tiền và dẫn đến phá sản. Các ngân hàng có các tiêu chuẩn về rủi ro khác nhau, nhất là các ngân hàng ở các quốc gia khác nhau. Năm 2009, các thống đốc ngân hàng của các central bank (Basel Committee) của G20 và các nền kinh tế lớn thống nhất xúc tiến Hiệp Ước Basel. Mục đích nhằm đưa ra tiêu chuẩn thống nhất cho ngành ngân hàng về việc quản lý rủi ro.Hiệp ước Basel (Basel Accords) có 3 phiên bản: Basel I, Basel II, Basel III được đưa ra theo thời gian. Phiên bản sau bao gồm và hoàn thiện phiên bản trước.Hiện tại, Hiệp Định Basel phiên bản Basel II đang được triển khai tại Việt Nam. Hiệp định Basel III đã được hoàn thành nhưng thời gian dự kiến bắt đầu áp dụng từ năm 2022 vì cần dành thời gian cho các ngân hàng chuẩn bị.

Bạn đang xem: Capital adequacy ratio là gì

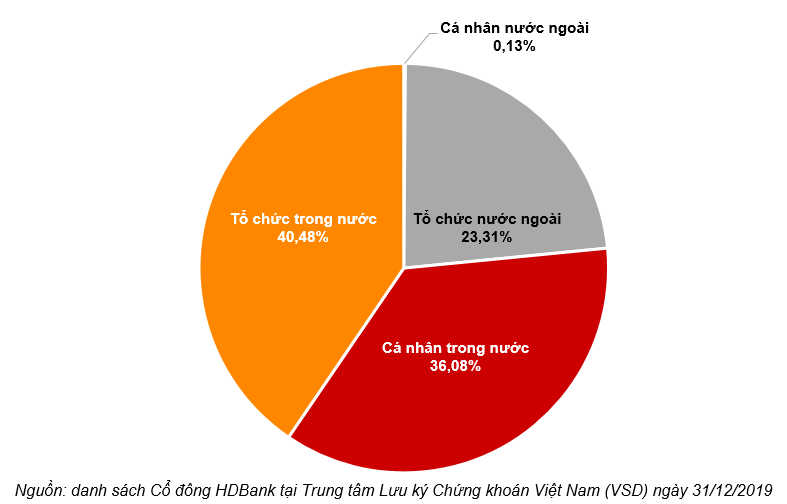

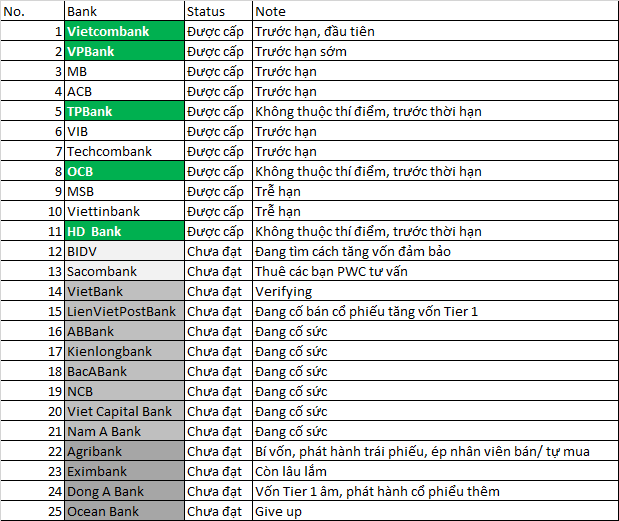

Nguồn Cafef

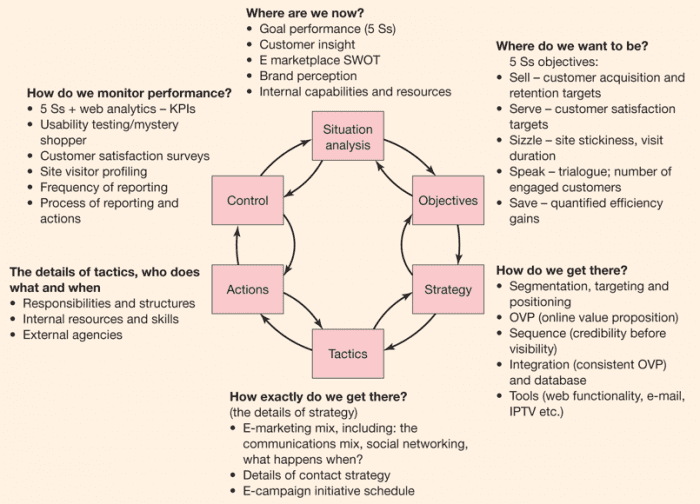

Basel I, II và III đều có 3 Pillars (3 hạng mục chính):The first pillar: Minimum capital requirementsHạng mục này yêu cầu về tỷ lệ vốn đảm bảo CAR tối thiểu. RWA phải được tính theo Value at Risk (VaR). Mục đích tạo ra các chỉ số chung để tiện đánh giá, kiểm soát các ngân hàng khác nhau theo cùng bộ tiêu chuẩn.The second pillar: Supervisory reviewHạng mục này đòi hỏi ngân hàng phải có hệ thống quản lý và framework quản lý rủi ro. Đồng thời phải có cơ chế giám sát chặt chẽ rủi ro của chính ngân hàng này.The third pillar: Market disciplineHạng mục này yêu cầu ngân hàng phải công bố thông tin tài chính liên quan đến rủi ro của ngân hàng cho thị trường. Thông tin công bố thị trường và thông tin trình lên hội đồng quản trị phải như nhau. Mục đích là tạo thuận lợi cho cơ quan quản lý, người gửi tiền, thị trường chứng khoán giám sát các ngân hàng.

2. Các chỉ số cơ bản xem xét rủi ro của ngân hàngTier 1 Capital: Là vốn để ngân hàng duy trì hoạt động khi có lỗ xảy ra. Tier 1 Capital mà lớn hơn loss, thì ngân hàng vẫn tiếp tục hoạt động. Nếu Tier 1 Capital mà nhỏ hơn loss, thì ngân hàng phải đóng cửa và thanh lý.Tier 2 Capital: Khi có lỗ xảy ra và vượt quá khả năng chống chịu của Tier 1, ngân hàng sẽ phải ngưng hoạt động. Lúc này ngân hàng liquidate hoặc winding up (đại khái là thanh lý). Lúc này, những nguồn tiền cuối cùng còn lại để trả nợ là Tier 2 Capital.

Xem thêm: Lý Trí Là Gì – Sống Bằng Lý Trí Hay Cảm Xúc

Risk-weighted assets: Tổng giá trị các tài sản rủi ro được tính theo phương pháp bình quân gia quyền. RWA thể hiện giá trị của các tài sản trong diện rủi ro của ngân hàng.Ngân hàng huy động tiền gửi và lấy tiền gửi này để cho vay. Không phải các khoản vay nào ngân hàng cũng có thể thu hồi được, đôi khi bị mất trắng hoặc thu hồi 1 phần. Ngân hàng sẽ tính tổng từng khoản tiền đã cho vay nhân với mức độ rủi ro, giá trị này Risk-weight assets. Trên thực tế, Risk-weighted assets sẽ được tính theo nguyên lý giản lược mình trình bày như phức tạp hơn.Capital Adequacy Ratio – CAR/ Capital-to-risk weighted assets ratio (CRAR) nói văn vẻ chỉ số thể hiện sự ổn định và hiệu quả của các ngân hàng trên thế giới. CAR càng cao thì độ đảm bảo tiền gửi tiết kiệm càng cao.Capital Adequacy Ratio =(Tier 1Capital + Tier2Capital) / Risk-weighted AssetsChỉ số CAR được dùng chủ yếu trong Pillar 1 của Basel II. Hiện nay các ngân hàng chưa đạt chuẩn Basel II đều chủ yếu gặp khó khăn ở hạng mục này. Các khoản nợ và nợ khó thu hồi quá lớn, trong khi vốn góp và lợi nhuận nhỏ, dẫn đến tỷ lệ CAR thấp. Các ngân hàng đang đua nhau phát hành cổ phiếu để tăng Tier 1 Capital và phát hành trái phiếu để tăng Tier 2 Capital.

3. Thế nào là rủi ro và cách ngân hàng đo lường rủi ro?Theo nguyên tắc trong Basel Accord – Pillar 1, rủi ro phải được tính toán và thể hiện dưới dạng Value At Risk. Nghĩa là phải đưa ra mức lỗ tối đa với 1 độ tin cậy (ví dụ 99%) trong 1 khoảng thời gian xác định. Mình sẽ nói rõ hơn về cách tính Value at Risk trong phần bài viết khác.

4. Lãi suất tiền gửi cao có đồng nghĩa rủi ro cao?Để trả lời câu hỏi này, chúng ta cần tách biệt 2 vấn đề: Lãi suất tiền gửi và mức độ rủi ro.

Lãi suất tiền gửi phụ thuộc vào demand and supply tiền đối với ngân hàng đó. Nếu demand của ngân hàng lớn, họ sẽ buộc phải tăng lãi suất để hấp dẫn nhà đầu tư gửi tiền vào. Khi lãi suất tiền gửi quá cao so với các ngân hàng khác, chúng ta sẽ đặt câu hỏi do đâu họ cần nhiều tiền đến nỗi chấp nhận chi phí lãi suất quá cao (i); đồng thời, đặt câu hỏi vì sao có ít người sẵng sàng gửi đến nỗi ngân hàng phải trả lãi suất cao để hấp dẫn người gửi (ii). Nhưng kết luận là họ rủi ro thì hoàn toàn chưa đủ dữ kiện. Chúng ta nên trả lời 2 câu hỏi trên mới có thể đưa ra kết luận.

Xem thêm: Hải Quan Là Gì – Khái Niệm Về Hải Quan

Mức độ rủi ro, như đã đề cập ở trên, chúng ta cần quan tâm các chỉ số như: Chỉ số Capital Adequacy Ratio, Credit rating của các tổ chức đánh giá tín nhiệm, tình hình kinh doanh của ngân hàng,…Tiêu biểu là VPBank và Techcombank là 2 ngân hàng có lãi suất huy động tiền gửi cao, động thời, đã được xét duyệt Basel II, các chỉ số đều tương đối tốt so với các ngân hàng khác.

Mình có đam mê về management consulting, chủ yếu về các chủ đề problem-solving approach in business, đầu tư PE/VC và to-go-market. Bạn nào làm về quản trị rủi ro ngành ngân hàng mình rất hy vọng mời coffee, please contact me via 2015phuong

Chuyên mục: Hỏi Đáp