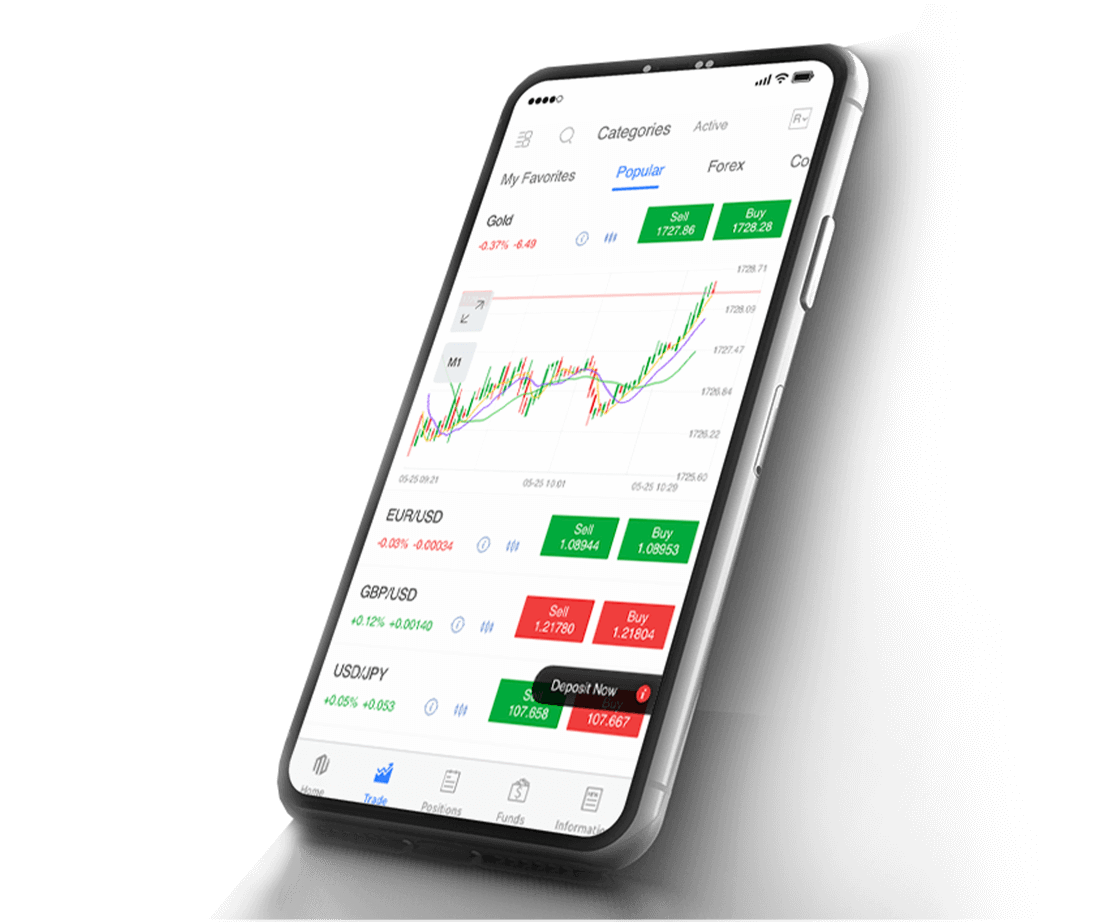

Để thành công trong thị trường forex, yếu tố cần thiết bậc nhất cho các nhà giao dịch là kỹ năng phân tích và đánh giá thị trường. Chính vì vậy đã có nhiều chỉ số được phát minh ra nhằm giúp các nhà đầu tư dễ dàng đánh giá thị trường.

Bạn đang xem: Chỉ số rsi là gì

Một trong số đó là chỉ số RSI. Vậy chỉ báo RSI là gì? Cách sử dụng rsi như thể nào?…

Trong bài phân tích này chúng ta sẽ cùng tìm hiểu về nó.

Phân tích Kỹ thuật (PTKT)là những phương pháp dự đoán về xu hướng của thị trường trong tương lai bằng cách dựa vào những thống kê lịch sử trước đó.

Cho dù ở thị trường truyền thống hay thị trường tiền điện tử thì các phương pháp Phân Tích Kỹ Thuật luôn được coi là chén thánh đối với nhà đầu tư bởi dựa vào các chỉ số và công cụ chuyên biệt để phân tích dữ liệu lịch sử trước đó có thể xác định được hình mẫu của thị trường cũng như dự đoán các biến động giá tiếp theo.

Một trong những phương pháp đó đang được rất nhiều những nhà đầu tư sử dụng đó chính là chỉ số RSI.

Relative Strength Index, Chỉ số Sức mạnh Tương đối (RSI) là một phương pháp Phân Tích Kỹ Thuật đã được ra đời và phát triển từ cuối những thập niên bảy mươi như là một công cụ mà các nhà giao dịch chứng khoán có thể sử dụng nhằm kiểm tra diễn biến hoạt động của một cổ phiếu được nhà đầu tư chú ý tới trong một khoảng thời gian.

Về sau chỉ số này cũng được dùng rất phổ biến trong thị trường tiền điện tử bởi sự tương đồng về cách thức hoạt động với thị trường truyền thống.

Hiện nay RSI là một trong những phương pháp Phân Tích Kỹ Thuật đòi hỏi tất cả những người tham gia đầu tư tại các thị trường công cụ tài chính đều phải nắm vững nếu như muốn xác định được dòng chảy của thị trường cũng như tiên đoán được xu hướng của nó.

1.1 Định Nghĩa

Chỉ số sức mạnh tương đối hay còn gọi là RSI là một chỉ báo động lượng phổ biến được phát minh bởi J.Welles Wilder(một nhà Phân Tích Kỹ Thuật). Chỉ số này giúp các nhà giao dịch đánh giá được sức mạnh của thị trường ở một thời điểm cụ thể.

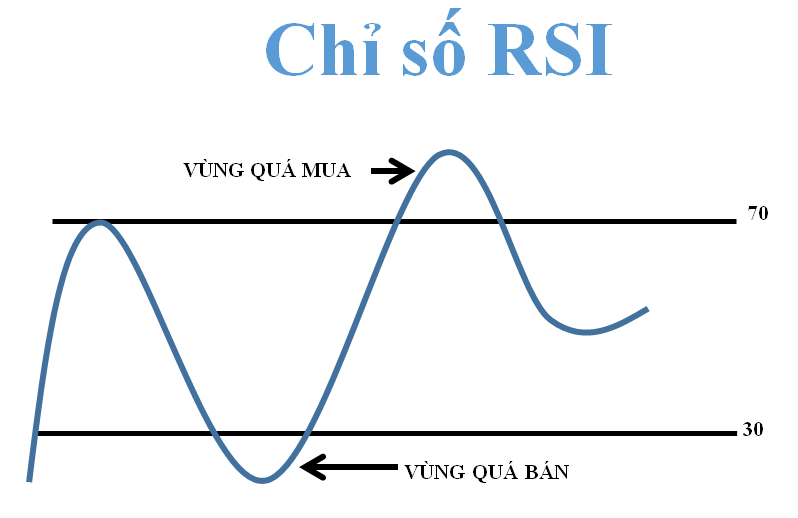

RSI giống với Stochastic(Chỉ báo dao động ngẫu nhiên) ở điểm cả hai đều xác định được tình trạng quá mua(Overbought) hoặc quá bán(oversold) trên thị trường. Chỉ số RSI được thể hiện dưới dạng biểu đồ dao động(dạng đồ thị hình sóng) và có thang điểm từ 0 đến 100.

1.2 Công thức tính chỉ số RSI

Về cơ bản công thức tính chỉ số RSI là :

RSI = 100 – 100/(1 + RS)

RS = Σ(kỳ tăng giá)/Σ(kỳ giảm giá)

Ở đây RS là chỉ số chia trung bình của các kỳ tăng giá cho trung bình của các kỳ giảm giá trong khoảng thời gian tính. Khoảng thời gian thường được chọn là 14 bởi nó là 14 ngày theo đồ thị hàng ngày, 14 giờ theo biểu đồ hàng giờ, v.v. tuy nhiên đây chỉ là khuyến nghị và con số này tuỳ quyền lựa chọn của trader.

1.3 Ý Nghĩa của chỉ báo RSI

Thông thường chỉ số RSI được coi là quá mức mua(Overbought) khi đạt trên 70 điểm(cho thấy giá đã đạt gần mức đỉnh và có khả năng sẽ giảm) và được coi là quá mức bán(Oversold) khi chỉ số xuống dưới 30 điểm(cho thấy giá đã giảm xuống gần mức đỉnh và có khả năng sẽ tăng lại).

Xem thêm: Digital Agency Là Gì – Digital Marketing Agency Là Gì

RSI cũng được các nhà đầu tư tận dụng để xác định xu hướng chung của thị trường nhờ việc tìm kiếm sự phân kỳ(phân kỳ thường) và Failure Swing (phân kỳ ẩn).

Ngoài các chỉ báo quá mức mua(Overbought) và quá mức bán (Oversold) được đề cập ở trên thì các nhà đầu tư con sử dụng Chỉ số sức mạnh tương đối(RSI) để tìm kiếm các đường chéo trung tâm và những đường chéo này đóng vai trò như những mức kháng cự/hỗ trợ và tạo ra 1 vùng không có xu hướng. Chỉ khi giá thoát khỏi vùng này thì 1 xu hướng mới mới được tạo ra).

Chuyển động từ dưới đường chéo trung tâm (50) lên trên cho thấy xu hướng tăng.

Xu hướng của chỉ số RSI vùng 45-55 : Khi chỉ số RSI nằm trong vùng này được gọi là vùng không có xu hướng. Khi và chỉ khi chỉ số RSI phá vỡ vùng 45-55 thì xu hướng mới được tạo ra và đường RSI sẽ thể hiện xu hướng của thị trường theo 2 cách:

•Tín hiệu mua vào trong xu hướng thị trường tăng giá: Đường chỉ số RSI vượt qua ngưỡng 50 điểm theo hướng đi từ dưới lên hoặc khi đường chỉ số RSI nằm ở vùng 45-55 và đường chỉ số RSI vượt trên vùng 55 điểm.

•Tín hiệu bán ra trong xu hướng thị trường giảm giá: Đường chỉ số RSI vượt ngưỡng 50 điểm theo hướng đi từ trên xuống hoặc khi đường chỉ số RSI nằm ở vùng 45-55 và đường chỉ số RSI tụt sâu dưới ngưỡng 45 điểm.

Ngoài ra chỉ số RSI còn được sử dụng để vẽ đường Trendline(Đường xu hướng). Để vẽ được đường trendline ta làm theo cách như sau: Nối các đỉnh của chỉ số RSI (phải có ít nhất là hai đỉnh) ta thu được trendline RSI kháng cự, nối các đáy của chỉ số RSI (phải có ít nhất là hai đáy)ta thu được một trendline RSI hỗ trợ.

Từ các Trendline RSI này sẽ hình thành nên các mô hình RSI nhằm định hình hình thái của thị trường và một khi giá phá đi hình thái của mô hình cũng chính là lúc xảy ra tín hiệu đảo chiều của thị trường.Một số mô hình phổ biến thường gặp như :

◎Mô hình Cup and Handle (cốc và tay cầm) : Ở mô hình này phần cốc xuất hiện khi chỉ số RSI bắt đầu giảm sau đó chạm đáy thì bắt đầu tăng nhẹ một vòng tạo thành hình chứ “U”,phần tay cầm là một chuỗi giảm chỉ số ở phía bên phải “cốc” và lại đảo chiều nhẹ lên theo hướng mức thông số đỉnh bên trái “cốc”,phần này thường nhọn và ngắn hơn phần “cốc” và có hình chữ “V”.Tín hiệu mua xuất hiện khi chỉ sốt RSI vượt quá đỉnh bên phải “cốc”

◎Mô hình 1-2-3 tạo đỉnh : Mô hình này bao gồm 2 dạng là “đảo chiều 1-2-3 tại đỉnh” và “đảo chiều 1-2-3 tại đáy”.

-Đảo chiều 1-2-3 tại đỉnh:Dùng để dự đoán điểm đảo chiều của thị trường đi lên.ở đây chỉ số RSI sau khi tăng và tạo nên đỉnh 1 sẽ giảm xuống đáy 3 và tăng trở lại tạo nên đỉnh 2(Lưu ý:đỉnh 2 thấp hơn đỉnh 1).Khi đó ta đặt lệnh bán ở giá trị của đáy 3 và dừng lỗ ở giá trị của đỉnh 2.

-Đảo chiều 1-2-3 tại đáy: Dùng đề dự đoán điểm đảo chiều của thị trường đi xuống.ở đây chỉ RSI sau khi giảm tới đáy 1 sẽ dừng lại và tăng lên đỉnh 3 trước khi tiếp tục giảm tạo đáy 2(Lưu ý: đáy 2 cao hơn đáy 1).Khi đó ta đặt lệnh mua tại giá trị của đỉnh 3 và dừng lỗ ở giá trị của đáy 2.

◎Mô hình Kênh song song : Với mô hình này ta vẽ thêm một đường song song với đương trendline RSI.Và một khi chỉ số RSI phá vỡ mất mô hình kênh song song thì chỉ số RSI và giá cũng sẽ đổi chiều tùy thuộc vào việc chỉ số RSI phá lên trên(tín hiệu mua) hay phá xuống dưới(tín hiệu bán).

◎Mô hình tam giác tăng:Hai đường trendline hỗ trợ và đường trend kháng cự của chỉ số RSI có xu hướng cắt nhau tạo thành một tam giác.

Khi chỉ số RSI phá vỡ điểm kháng cự trên của tam giác là tín hiệu mua vào. Tuy nhiên để cẩn thận cần phải để ý đến tính thanh khoản. Nếu giá vượt kháng cự với mức thanh khoản cao sẽ đảm bảo hơn việc mua vào.

Xem thêm: Traction Là Gì – Nghĩa Của Từ Traction

◎Mô hình Tích Luỹ : Bao gồm nhiều dạng như tích lũy dạng ngang,tích lũy có độ dốc,tích lũy dạng tam giác(mô hình cái nêm). Ở những dạng mô hình này khi chỉ số RSI phá vỡ lên trên mô hình sẽ là tín hiệu cho thấy thời điểm để mua vào.

Chuyên mục: Hỏi Đáp